Бета-коефіцієнт є мірою ризику цінного паперу по відношенню до ризику всього фондового ринку.[1] він відображає мінливість прибутковості окремо взятого цінного паперу до прибутковості ринку в цілому. Бета-один з основних показників (поряд з відношенням ціни до прибутку, акціонерним капіталом, співвідношенням позикових і власних коштів та іншими), які розглядають фондові аналітики при виборі цінних паперів для інвестиційних портфелів. У статті розказано, як знайти бета і використовувати його для розрахунку прибутковості цінного паперу.

Кроки

Метод1З 4:

Обчислення бета. Проста формула

Метод1З 4:

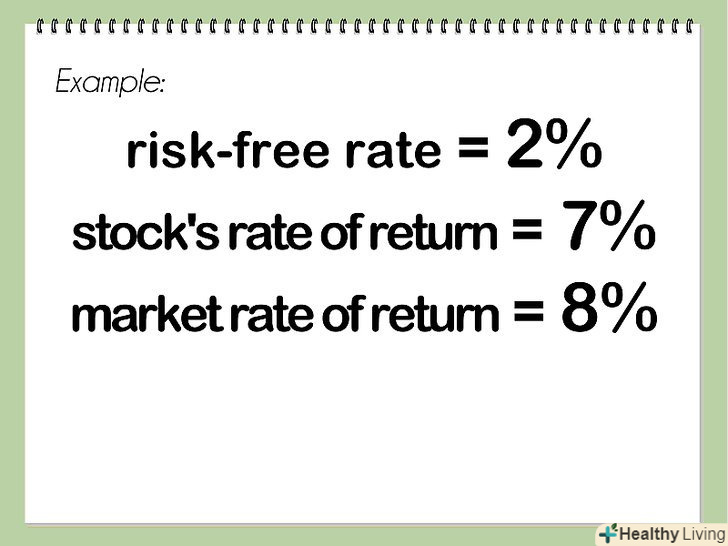

Знайдіть безризикову ставку.це та прибутковість, на яку інвестор може розраховувати при інвестиціях в безпечні активи, такі як векселі Казначейства США або векселі уряду Німеччини. Зазвичай ця цифра виражається у відсотках.

Знайдіть безризикову ставку.це та прибутковість, на яку інвестор може розраховувати при інвестиціях в безпечні активи, такі як векселі Казначейства США або векселі уряду Німеччини. Зазвичай ця цифра виражається у відсотках. Визначте відповідні прибутковості цінного паперу і ринку або індексу. Ці цифри також виражені у відсотках. Як правило, прибутковість розраховується за період в кілька місяців.

Визначте відповідні прибутковості цінного паперу і ринку або індексу. Ці цифри також виражені у відсотках. Як правило, прибутковість розраховується за період в кілька місяців.- Одне або обидва ці значення можуть бути негативними; це означає, що інвестиції в цінний папір або ринок (індекс) в цілому призведуть до втрат. Якщо один з двох показників негативний, то і бета буде негативним.

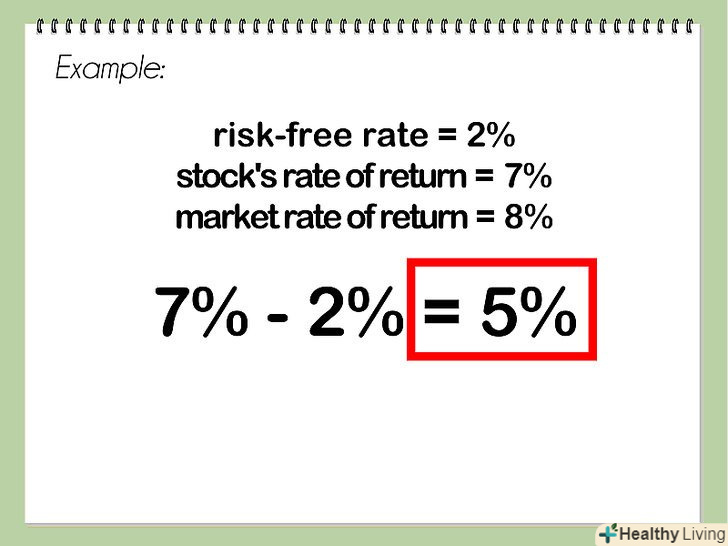

Віднімете безризикову ставку з прибутковості цінного паперу.якщо прибутковість цінного паперу дорівнює 7%, а безризикова ставка дорівнює 2%, то різниця дорівнює 5%.

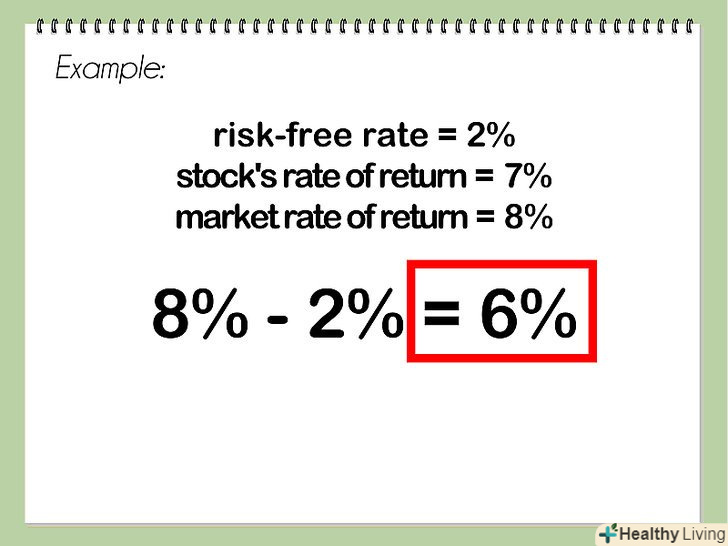

Віднімете безризикову ставку з прибутковості цінного паперу.якщо прибутковість цінного паперу дорівнює 7%, а безризикова ставка дорівнює 2%, то різниця дорівнює 5%. Відніміть безризикову ставку з прибутковості ринку (або індексу).якщо прибутковість ринку дорівнює 8% і безризикова ставка знову дорівнює 2%, то різниця дорівнює 6%.

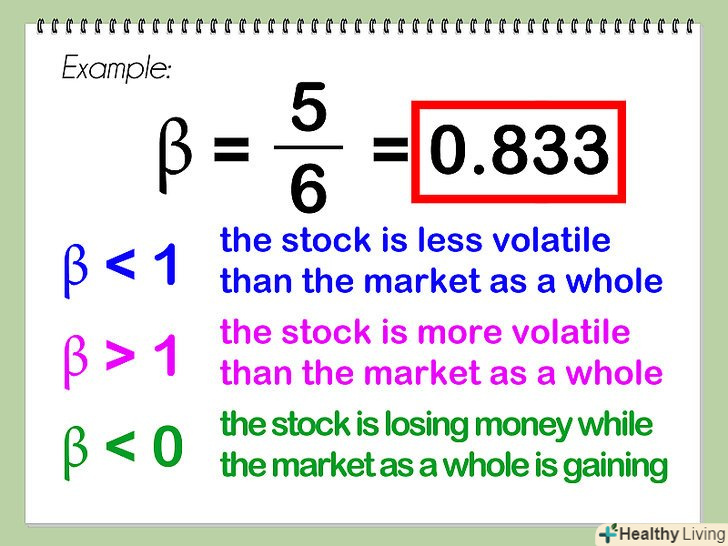

Відніміть безризикову ставку з прибутковості ринку (або індексу).якщо прибутковість ринку дорівнює 8% і безризикова ставка знову дорівнює 2%, то різниця дорівнює 6%. Розділіть значення першої різниці на значення другої.це і є бета, який виражається у вигляді десяткового дробу. Для наведеного вище прикладу, бета = 5/6=0,833.

Розділіть значення першої різниці на значення другої.це і є бета, який виражається у вигляді десяткового дробу. Для наведеного вище прикладу, бета = 5/6=0,833.- Бета ринку (індексу) за замовчуванням дорівнює 1, так як Ринок порівнюється сам з собою, а будь-яке число, відмінне від нуля і поділене на себе одно 1.[2] Бета менше 1 означає, що цінний папір менш волатильний, ніж ринок в цілому, в той час як бета більше 1 означає, що цінний папір більш волатильний, ніж ринок в цілому. Бета може бути менше нуля; в цьому випадку інвестор або втрачає гроші на цьому цінному папері, тоді як на ринку в цілому він заробляє (що більш імовірно), або інвестор заробляє на цьому цінному папері, тоді як втрачає гроші на ринку в цілому (що менш імовірно).

- При підрахунку бета рекомендується (хоча і не обов'язково) використовувати індекс того Ринку, на якому торгується цінний папір. Для американських цінних паперів зазвичай використовується індекс S &#amp;P500, хоча для аналізу промислових цінних паперів краще використовувати Dow Jones Industrial Average. Для цінних паперів, які торгуються на міжнародному ринку, відповідним індексом є MSCI EAFE (що представляє Європу, Австралію і Далекий Схід).

Метод2З 4:

Використання бета для визначення прибутковості цінного паперу

Метод2З 4:

Знайдіть безризикову ставку (описано вище в розділі "обчислення бета"). у цьому розділі ми будемо використовувати те ж значення-2%.

Знайдіть безризикову ставку (описано вище в розділі "обчислення бета"). у цьому розділі ми будемо використовувати те ж значення-2%. Визначте прибутковість ринку або індексу.у цьому розділі ми будемо використовувати ті ж 8%.

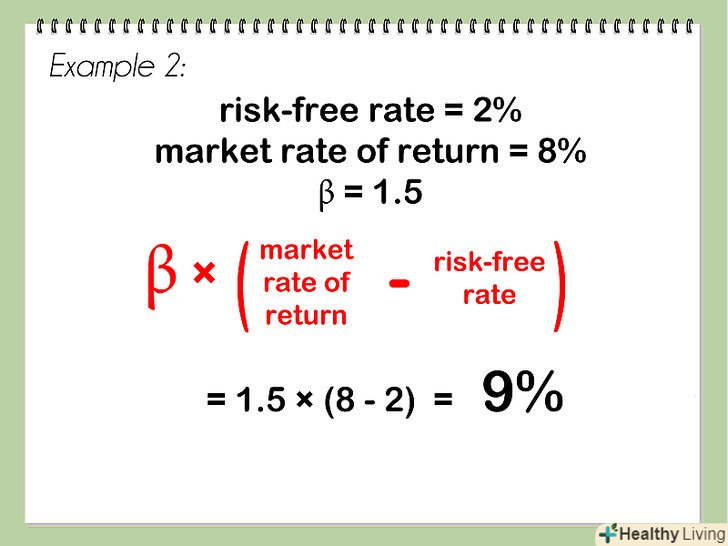

Визначте прибутковість ринку або індексу.у цьому розділі ми будемо використовувати ті ж 8%. Помножте бета на різницю між ринковою прибутковістю і безризиковою ставкою. у цьому розділі ми будемо використовувати бета рівний 1,5. Отже: (8 – 2)*1,5 = 9%.

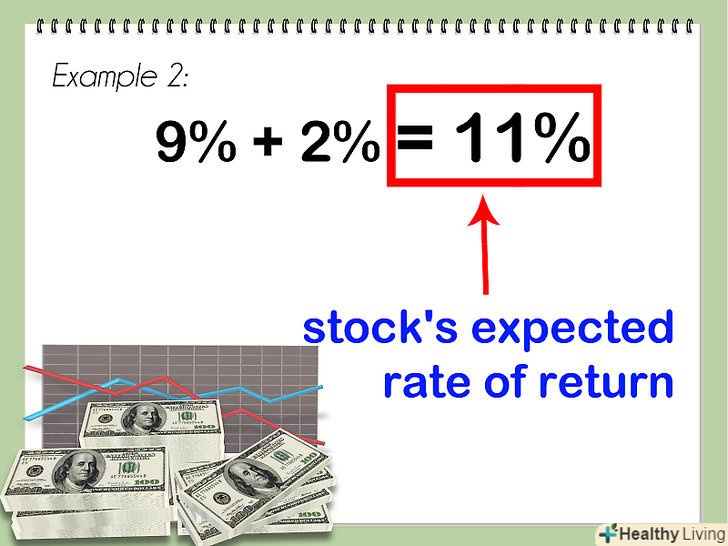

Помножте бета на різницю між ринковою прибутковістю і безризиковою ставкою. у цьому розділі ми будемо використовувати бета рівний 1,5. Отже: (8 – 2)*1,5 = 9%. Складіть отриманий результат і безризикову ставку. 9 + 2=11% - це є очікувана прибутковість цінного паперу.

Складіть отриманий результат і безризикову ставку. 9 + 2=11% - це є очікувана прибутковість цінного паперу.- Чим вище значення бета для цінного паперу, тим вище її очікувана прибутковість. Однак, чим вище очікувана прибутковість, тим вище ризикованість; тому, перш ніж приймати рішення про інвестиції, також необхідно проаналізувати інші найважливіші показники цінних паперів.

Метод3З 4:

Використання графіків в Excel для визначення бета

Метод3З 4:

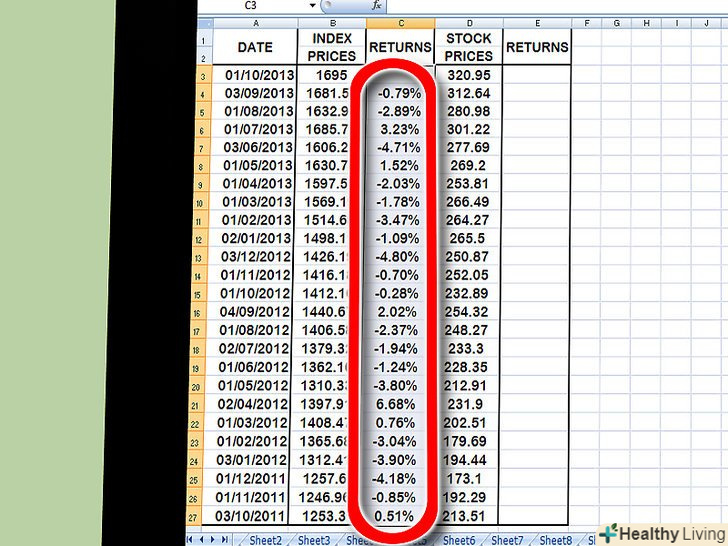

Створіть три стовпці з цифрами в Excel. у першому стовпці будуть дати. У другому-ціна індексу (ринку). У третьому-ціна на цінний папір, для якої потрібно обчислити бета.

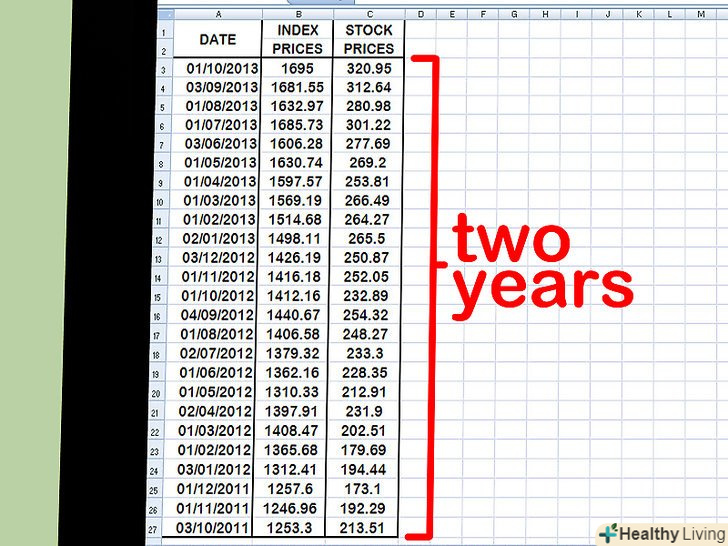

Створіть три стовпці з цифрами в Excel. у першому стовпці будуть дати. У другому-ціна індексу (ринку). У третьому-ціна на цінний папір, для якої потрібно обчислити бета. Введіть дані в таблицю.почніть з інтервалу в один місяць. Виберіть дату-наприклад, на початку або в кінці місяця - і введіть відповідне значення ціни для індексу фондового ринку (спробуйте використовувати S&#amp;P500), а потім значення ціни для даної цінного паперу. Введіть значення для 15 або 30 дат, з можливим продовженням на рік або два тому.

Введіть дані в таблицю.почніть з інтервалу в один місяць. Виберіть дату-наприклад, на початку або в кінці місяця - і введіть відповідне значення ціни для індексу фондового ринку (спробуйте використовувати S&#amp;P500), а потім значення ціни для даної цінного паперу. Введіть значення для 15 або 30 дат, з можливим продовженням на рік або два тому.- Чим більший часовий відрізок ви оберете, тим точніше буде розрахунок бета.

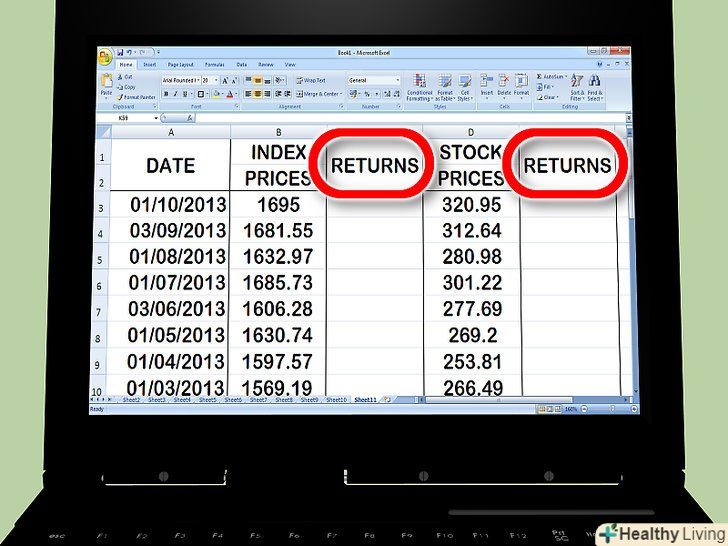

Створіть два стовпці праворуч від стовпців з цінами. Один стовпець для прибутковості індексу, інший - для прибутковості цінного паперу. Використовуйте формулу Excel для визначення прибутковості.

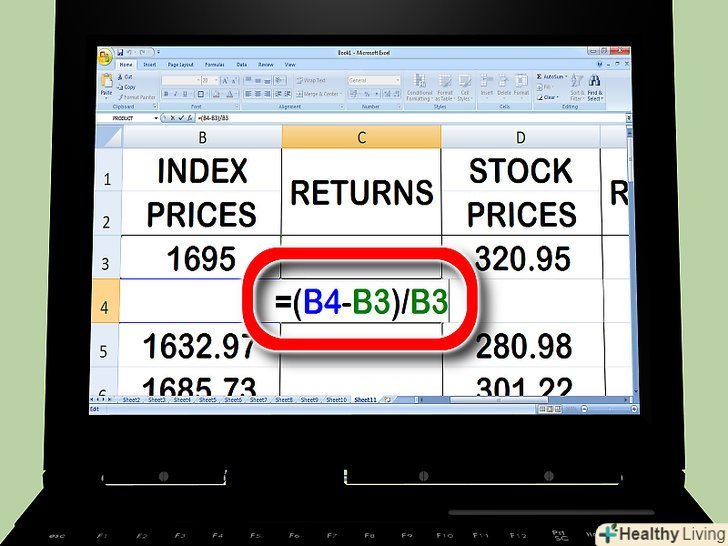

Створіть два стовпці праворуч від стовпців з цінами. Один стовпець для прибутковості індексу, інший - для прибутковості цінного паперу. Використовуйте формулу Excel для визначення прибутковості. Спочатку знайдемо прибутковість фондового індексу. у другій комірці стовпця для прибутковості індексу введіть " = " (знак рівності). Потім клацніть по другій комірці в стовпці з цінами індексу, введіть " - "(мінус), клікніть по першій комірці в стовпці з цінами індексу, введіть " / " (знак ділення), а потім клікніть по першій комірці в стовпці з цінами індексу. Натисніть "Return" або " Enter.""

Спочатку знайдемо прибутковість фондового індексу. у другій комірці стовпця для прибутковості індексу введіть " = " (знак рівності). Потім клацніть по другій комірці в стовпці з цінами індексу, введіть " - "(мінус), клікніть по першій комірці в стовпці з цінами індексу, введіть " / " (знак ділення), а потім клікніть по першій комірці в стовпці з цінами індексу. Натисніть "Return" або " Enter.""- У першій комірці нічого не обчислюється, так як вам потрібно мінімум два значення для розрахунку прибутковості; тому ви почнете з другої комірки.

- Для розрахунку прибутковості ви віднімаєте стару ціну з Нової, а потім ділите результат на стару ціну. Це дає вам збільшення або зменшення ціни (у%) за певний період часу.

- Ваша формула в стовпці прибутковості може виглядати приблизно так: = (B3-B2) / B2

Скопіюйте формулу для її повторення у всіх інших комірках у стовпці прибутковості індексу. для цього натисніть на правий нижній кут комірки з формулою і перетягніть її до кінця стовпця (до останнього значення). Таким чином Excel повторить ту ж формулу, але з використанням відповідних даних.

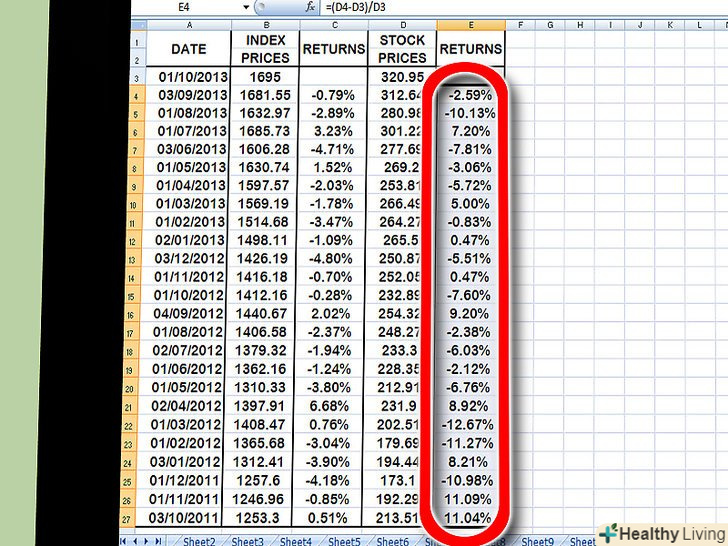

Скопіюйте формулу для її повторення у всіх інших комірках у стовпці прибутковості індексу. для цього натисніть на правий нижній кут комірки з формулою і перетягніть її до кінця стовпця (до останнього значення). Таким чином Excel повторить ту ж формулу, але з використанням відповідних даних. Повторіть той же алгоритм розрахунку прибутковості розглянутої цінного паперу.після завершення обчислень ви отримаєте два стовпці з прибутковістю (у%) для фондового індексу та цінного паперу.

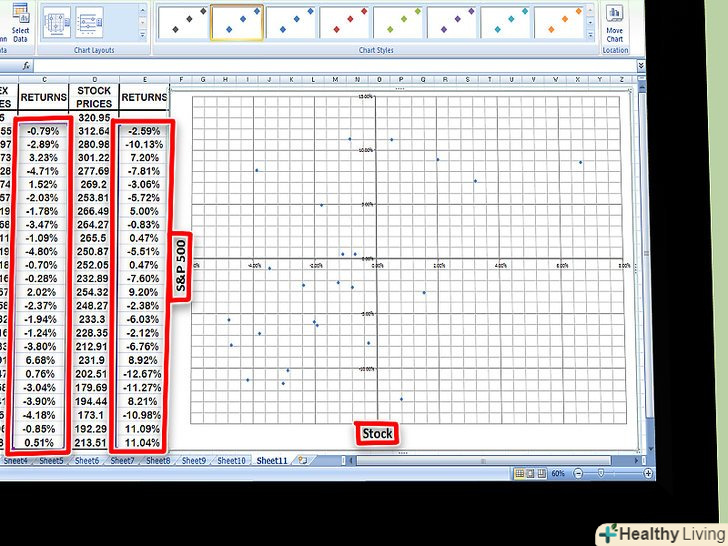

Повторіть той же алгоритм розрахунку прибутковості розглянутої цінного паперу.після завершення обчислень ви отримаєте два стовпці з прибутковістю (у%) для фондового індексу та цінного паперу. Будівництві графік. виділіть всі дані в стовпцях з прибутковістю і натисніть на значок діаграми в Excel. Виберіть точкову діаграму. Назвіть вісь Х як індекс, який ви використовуєте (наприклад, S&#amp;P500 ), а вісь Y - як цінний папір.

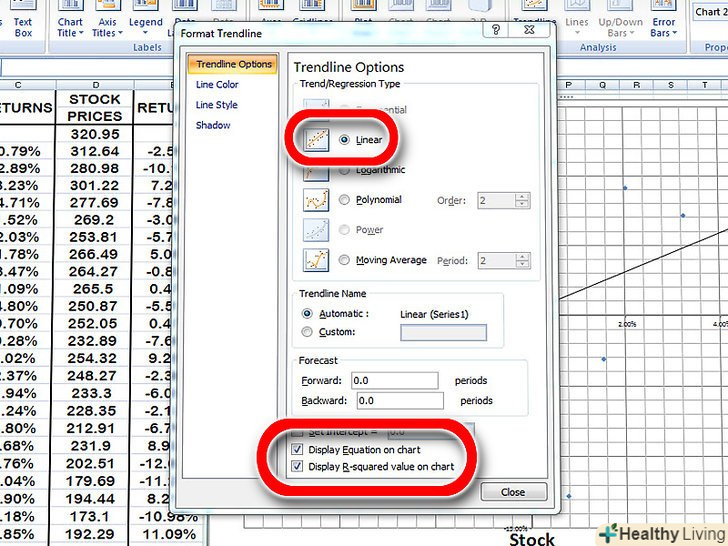

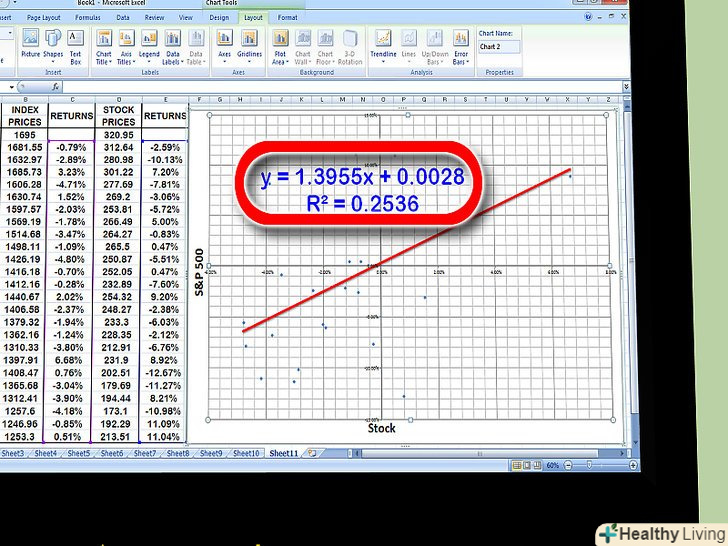

Будівництві графік. виділіть всі дані в стовпцях з прибутковістю і натисніть на значок діаграми в Excel. Виберіть точкову діаграму. Назвіть вісь Х як індекс, який ви використовуєте (наприклад, S&#amp;P500 ), а вісь Y - як цінний папір. Додайте лінію тренду на точкову діаграму.ви можете зробити це, вибравши Макет - лінія Тренда або клацнувши на графіку правою клавішею і вибравши Додати лінію тренда. Переконайтеся в тому, що рівняння і значення R2 відобразилися на графіку.

Додайте лінію тренду на точкову діаграму.ви можете зробити це, вибравши Макет - лінія Тренда або клацнувши на графіку правою клавішею і вибравши Додати лінію тренда. Переконайтеся в тому, що рівняння і значення R2 відобразилися на графіку.- Переконайтеся, що ви вибрали лінійний тренд, а не поліноміальний або ковзний середній.

- Відображення рівняння і значення R2 на графіку залежить від використовуваної версії Excel. В останніх версіях клацніть на Макет і знайдіть відображення r2.

- У старіших версіях Excel це можна зробити, клацнувши на Макет-лінія тренда-Додаткові параметри лінії тренда і зазначивши відповідні віконця.

Знайдіть коефіцієнт при " х " в рівнянні лінії тренда. [3] ваше рівняння тренда буде записано у формі: у = βx + а. Коефіцієнт при х і є шуканий бета-коефіцієнт.

Знайдіть коефіцієнт при " х " в рівнянні лінії тренда. [3] ваше рівняння тренда буде записано у формі: у = βx + а. Коефіцієнт при х і є шуканий бета-коефіцієнт.- Значення R2 є відношенням дисперсії прибутковості цінного паперу до дисперсії прибутковості ринку в цілому (індексу). Велике значення (наприклад, 0,869) вказує на сильну взаємну дисперсію. Мале значення (наприклад, 0,253) вказує на слабку взаємну дисперсію.[4]

Метод4З 4:

Сенс бета

Метод4З 4:

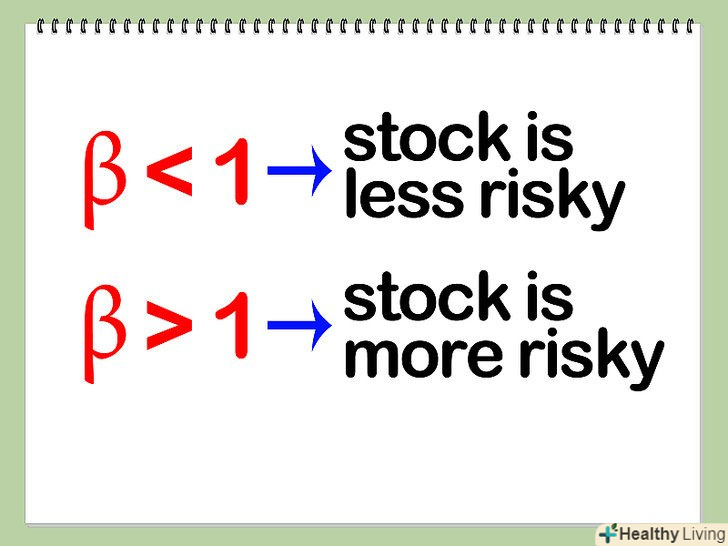

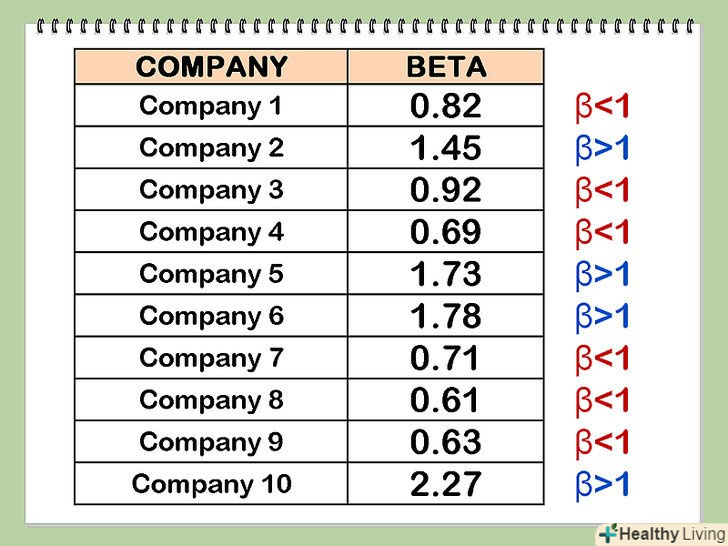

Навчіться інтерпретувати бета-коефіцієнт. Бета характеризує ризик цінного паперу (по відношенню до фондового ринку в цілому), який бере на себе інвестор, що володіє нею. Ось чому ви повинні порівняти прибутковість одного цінного паперу з прибутковістю індексу, який є еталоном. Ризик індексу за замовчуванням дорівнює 1. Значення бета менше 1 означає, що цінний папір менш ризикований, ніж Індекс, з яким його порівнюють. Бета більше 1 означає, що цінний папір є більш ризикованим, ніж Індекс, з яким його порівнюють.

Навчіться інтерпретувати бета-коефіцієнт. Бета характеризує ризик цінного паперу (по відношенню до фондового ринку в цілому), який бере на себе інвестор, що володіє нею. Ось чому ви повинні порівняти прибутковість одного цінного паперу з прибутковістю індексу, який є еталоном. Ризик індексу за замовчуванням дорівнює 1. Значення бета менше 1 означає, що цінний папір менш ризикований, ніж Індекс, з яким його порівнюють. Бета більше 1 означає, що цінний папір є більш ризикованим, ніж Індекс, з яким його порівнюють.- Наприклад, бета компанії ДЖИН = 0,5. У порівнянні з S &#amp;P500 (еталоном), цінний папір ДЖИН – вдвічі менш ризикований. Якщо S &#amp;P падає на 10%, ціна паперів ДЖИН матиме тенденцію до падіння тільки на 5%.

- В якості іншого прикладу уявіть, що бета компанії Франк дорівнює 1,5 (у порівнянні з S&#amp;P). Якщо S &#amp;P падає на 10%, то падіння ціни паперів ФРАНК очікується на рівні 15% (у півтора рази більше, ніж S&#amp; P).

Ризик пов'язаний з прибутковістю. Високий ризик - висока прибутковість і навпаки. Папери з малим значенням бета не втрачають так багато, скільки втрачає S&#amp;P при паданні, але такі папери не будуть приносити такий високий дохід, який буде приносити S&#amp; P при зростанні. З іншого боку, папери з бета більше 1 втрачають більше S&#amp;P при його падінні, але і приносять більше доходу, ніж S &#amp;P при його зростанні.

Ризик пов'язаний з прибутковістю. Високий ризик - висока прибутковість і навпаки. Папери з малим значенням бета не втрачають так багато, скільки втрачає S&#amp;P при паданні, але такі папери не будуть приносити такий високий дохід, який буде приносити S&#amp; P при зростанні. З іншого боку, папери з бета більше 1 втрачають більше S&#amp;P при його падінні, але і приносять більше доходу, ніж S &#amp;P при його зростанні.- Наприклад, бета компанії ВЕНОМ = 0,5. Коли фондовий ринок зростає на 30%, папери ВЕНОМ ростуть тільки на 15%. Але коли фондовий ринок падає на 30%, папери ВЕНОМ падають тільки на 15%.

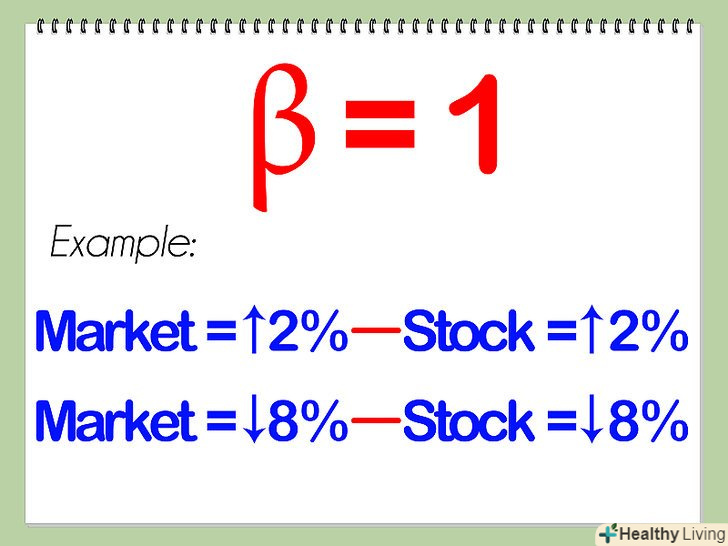

Папери з бета =1 будуть рухатися в повній відповідності з ринком. якщо при розрахунках ви отримали бета =1, то папери не будуть більш-менш ризикованими, ніж індекс, який ви вибрали як еталон. Ринок зростає на 2% і ваші папери ростуть на 2%; ринок падає на 8% і ваші папери падають на 8%.

Папери з бета =1 будуть рухатися в повній відповідності з ринком. якщо при розрахунках ви отримали бета =1, то папери не будуть більш-менш ризикованими, ніж індекс, який ви вибрали як еталон. Ринок зростає на 2% і ваші папери ростуть на 2%; ринок падає на 8% і ваші папери падають на 8%. Тримайте в інвестиційному портфелі папери як з великим, так і з малим значенням бета для адекватної диверсифікації.гарне поєднання паперів з великим і малим бета допоможе пережити сильні падіння ринку. Однак папери з малим бета зазвичай відстають від фондового ринку під час його зростання, тому поєднання паперів з різним бета не дозволить вам отримати максимального доходу під час максимального зростання ринку.

Тримайте в інвестиційному портфелі папери як з великим, так і з малим значенням бета для адекватної диверсифікації.гарне поєднання паперів з великим і малим бета допоможе пережити сильні падіння ринку. Однак папери з малим бета зазвичай відстають від фондового ринку під час його зростання, тому поєднання паперів з різним бета не дозволить вам отримати максимального доходу під час максимального зростання ринку. Як і більшість інструментів фінансового аналізу та прогнозування, бета не може повністю передбачити майбутню ситуацію на ринку.фактично, бета характеризує волатильність цінного паперу в минулому. На підставі цього ми прогнозуємо майбутню волатильність, але не завжди точно. Бета цінного паперу може різко змінюватися від року до року. Тому значення бета за минулі роки - не завжди точний спосіб передбачити поточну волатильність.

Як і більшість інструментів фінансового аналізу та прогнозування, бета не може повністю передбачити майбутню ситуацію на ринку.фактично, бета характеризує волатильність цінного паперу в минулому. На підставі цього ми прогнозуємо майбутню волатильність, але не завжди точно. Бета цінного паперу може різко змінюватися від року до року. Тому значення бета за минулі роки - не завжди точний спосіб передбачити поточну волатильність.

Поради

- Бета аналізує волатильність цінного паперу протягом встановленого періоду часу без урахування того, був ринок на підйомі або спаді. Як і інші показники, засновані на аналізі минулих результатів, бета не в змозі спрогнозувати рух паперів в майбутньому.

Попередження

- Один тільки бета-коефіцієнт не визначає того, яка з 2 паперів є більш ризикованою у випадку, якщо папір з високою волатильністю має низьку кореляцію її прибутковості з прибутковістю ринку, а папір з низькою волатильністю має високу кореляцію її прибутковості з прибутковістю ринку.