Податок на подарунок-це федеральний податок, сплачений за майно і переданий третім особам за меншу суму, ніж реальна ринкова вартість. Людина може передати своє майно іншому за меншу від реальної ринкової вартості в медичних цілях, цілях благодійності, щоб просто спростити процедуру передачі або подарувати другу або члену сім'ї такий подарунок, як велика кількість готівки, акцій, облігацій або частина нерухомості.

Важливо відзначити, що ці поради призначені для певної країни (ми не вказуємо для якої). Закони в інших країнах можуть відрізнятися.

Кроки

Ви повинні знати, які подарунки не оподатковуються.федеральний уряд не обкладає податками всі подарунки. Ось ті подарунки, які не оподатковуються:

Ви повинні знати, які подарунки не оподатковуються.федеральний уряд не обкладає податками всі подарунки. Ось ті подарунки, які не оподатковуються:- Подарунки, подаровані вашій дружині або чоловікові, який є громадянином США. Ви можете передавати необмежену кількість нерухомості своїй дружині або чоловікові до тих пір, поки він/вона є громадянином США.

- Подарунки, використовувані на навчання. Гроші або майно, що використовуються для оплати за навчання в коледжі або університеті, звільняються від федерального податку на подарунок за умови, що Ви сплатите його безпосередньо в освітньому закладі. Тому замість того, щоб просто передати, припустимо 500 000 руб (близько $15,00)0 як подарунок, оплатіть рік навчання в коледжі. Щоб визначити, чи є певний коледж або університет прийнятною установою для цілей федерального податку на подарунок, проконсультуйтеся з кваліфікованим бухгалтером або податковим адвокатом.

- Подарунки, призначені для оплати лікування. Гроші або майно, призначені для оплати медичних послуг, оплачуються безпосередньо в медичному закладі і не обкладаються федеральним податком на подарунок.

- Подарунки, передані в політичні організації для використання на їх розсуд. Щоб визначити, чи є подарунок, який ви зробили, не оподатковуваним, проконсультуйтеся у кваліфікованого бухгалтера або податкового адвоката.

- Подарунки, передані в благодійні організації. Щоб визначити, чи є подарунок, який ви зробили благодійній організації не оподатковуваним, проконсультуйтеся у кваліфікованого бухгалтера або податкового адвоката.

Обмежте подарунки річною лімітованою сумою, яка становить 450 000 руб ($13,000) в 2011 році.ви можете не звертати увагу на річне вирахування, якщо робите подарунок щороку. Тоді ви не платите податок.

Обмежте подарунки річною лімітованою сумою, яка становить 450 000 руб ($13,000) в 2011 році.ви можете не звертати увагу на річне вирахування, якщо робите подарунок щороку. Тоді ви не платите податок. Робіть подарунок разом з дружиною / чоловіком.враховуючи, що у вас обох є ліміт на річну суму оплати податку, Ви можете удвох зробити подарунок в подвоєній сумі. Наприклад, в 2011 році ви і ваша дружина/чоловік можете подарувати своєму синові 450 000 руб ($13,000). Ви можете подарувати 450 000 руб ($13,000) вашому синові, і ваша дружина/чоловік так само може подарувати 450 000 руб ($13,000). Разом це вийде 900 000 руб ($26,000).

Робіть подарунок разом з дружиною / чоловіком.враховуючи, що у вас обох є ліміт на річну суму оплати податку, Ви можете удвох зробити подарунок в подвоєній сумі. Наприклад, в 2011 році ви і ваша дружина/чоловік можете подарувати своєму синові 450 000 руб ($13,000). Ви можете подарувати 450 000 руб ($13,000) вашому синові, і ваша дружина/чоловік так само може подарувати 450 000 руб ($13,000). Разом це вийде 900 000 руб ($26,000). Робіть подарунки чоловікові і дружині.так само, як і подружжя може подвоїти розмір подарунка, якщо будуть дарувати його разом, також і ви можете подвоїти розмір подарунка, якщо даруєте його подружжю. Наприклад, в 2011 році можна було подарувати 450 000 руб ($13,000) синові і 450 000 ($13,000) його дружині. Разом це вийде 900 000 руб ($26,000) без оплати податку на подарунок.

Робіть подарунки чоловікові і дружині.так само, як і подружжя може подвоїти розмір подарунка, якщо будуть дарувати його разом, також і ви можете подвоїти розмір подарунка, якщо даруєте його подружжю. Наприклад, в 2011 році можна було подарувати 450 000 руб ($13,000) синові і 450 000 ($13,000) його дружині. Разом це вийде 900 000 руб ($26,000) без оплати податку на подарунок. Використовуйте своє лімітоване на життя звільнення від податку.людина може подарувати на 17 000 руб ($500,000) певних подарунків, виключаючи щорічну суму і не платити податки на подарунки. Якщо ви перевищили суму в 17 000 руб ($500,000), то податки необхідно платити. Якщо ви даруєте 490 000 руб ($14,000) на рік протягом 5 років, то на 35 000 руб. ($1,000) ви повинні сплатити податок на подарунок. Разом: вийде 175 000 руб. ($5,000). Ви можете скористатися своїм звільненням податку і відняти 35 000 руб. ($1,000) з податку на подарунок. Через п'ять років ви використовуєте 175 000 руб.($5,000) з 17 500 000 руб. ($500,000).

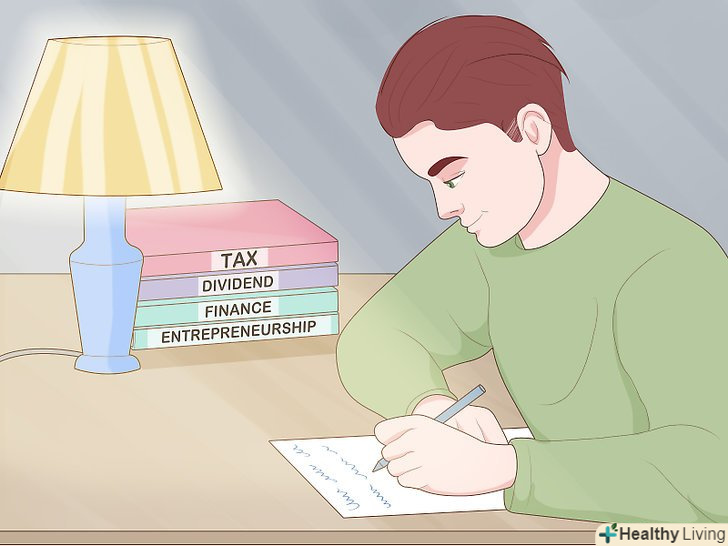

Використовуйте своє лімітоване на життя звільнення від податку.людина може подарувати на 17 000 руб ($500,000) певних подарунків, виключаючи щорічну суму і не платити податки на подарунки. Якщо ви перевищили суму в 17 000 руб ($500,000), то податки необхідно платити. Якщо ви даруєте 490 000 руб ($14,000) на рік протягом 5 років, то на 35 000 руб. ($1,000) ви повинні сплатити податок на подарунок. Разом: вийде 175 000 руб. ($5,000). Ви можете скористатися своїм звільненням податку і відняти 35 000 руб. ($1,000) з податку на подарунок. Через п'ять років ви використовуєте 175 000 руб.($5,000) з 17 500 000 руб. ($500,000). Трасти є ще одним способом, який звільняє вас від сплати податку.ось деякі найбільш відомі трасти для цієї мети:

Трасти є ще одним способом, який звільняє вас від сплати податку.ось деякі найбільш відомі трасти для цієї мети:- Траст GRAT-фінансовий інститут, поширений в США для того, щоб робити великі подарунки членам своєї сім'ї і не платити податки. Такий траст грунтується на тому, що проходить певну кількість років, перш, ніж дитина або онук може скористатися фінансовими коштами. Таким чином, людина займає вичікувальну позицію, щоб забрати "вичікувальну власність". Під час декількох років, людина отримує виплати з трасту щорічно. Все залежить від того, не коли був створений трастовий рахунок: сума, яка буде отримана, буде набагато вище, так як податок не потрібно платити на всю суму. Таким чином, вся сума може бути переведена одержувачу без сплати податку на подарунок. Наприклад, якщо ви внесли в трастовий рахунок 35 000 000 руб. ($1,000,000), то два рази на рік ви можете отримати 17 500 000руб. ($500,000) і отримуєте 5%, суму в 1750 000 руб. ($50,000). Якщо трест заробить 8%, одержувач отримає 1000 000 руб. ($30,000). Це і буде подарунок, не оподатковуваний.

- Траст особистого місця проживання. Це траст, на який записано постійне особисте місце проживання. Положення трасту передбачає, що одержувач повинен чекати певну кількість років до можливості прийняти будинок. Тут працює та ж схема, що і в попередньому трасті. Цінність подарунка не розраховується на момент створення трастового рахунку. Будинок буде оцінений перш, ніж одержувач отримає його, а на оціночне визначення податок на подарунок не знімається. Наприклад, будинок на створення трастового рахунку оцінений в 1750 000 руб. ($50,000). Ви робите особистий траст на 5 років. Якщо після 5 років, ціна будинку виростає до 2 450 000 руб. ($70,000), то одержувач отримує подарунок в суму 700 000 руб. ($20,000) без сплати податку на подарунок.

- Династичний траст. Так само схожий на траст GRAТ: зменшує або повністю позбавляє від сплати податку на подарунок таким же чином. Розрахунок вартості подарунка не розраховується під час створення трастового рахунку. Династичний траст розрахований на кілька поколінь, враховуючи інтереси і доходи кількох вдалих поколінь без сплати податку на подарунок. Наприклад, ви можете створити трастовий рахунок на 175000000 руб. ($5,000,000), отримуючи при цьому 1 750 000 руб. ($50,000) щорічно все своє життя і передати цей траст своїм онукам, які отримають залишок суми.

Передача власності здійснюється за реальну ринкову вартість власності.реальна ринкова вартість визначається, як ціна, за якою майно буде переходити з рук в руки між покупцем і продавцем, не примушуючи нікого до покупки або продажу, а грунтуючись лише на достатніх знаннях обох про відповідні факти. Відповідні факти включають в себе: наскільки предмет працює добре, який у нього вік і чи не було пошкоджень. Коли майно передається за реальну ринкову вартість, воно звільняється від податку на подарунок, так як вважається актом купівлі-продажу, а не подарунком. Наприклад, якщо ваша машина коштує 35 000 руб. ($10,000), а ви віддаєте її своїй дитині в обмін на 350 000 руб. ($10,000), то фактично Ви продаєте машину, а не даруєте. Однак, якщо ви віддаєте машину дитині за 175 000 руб. ($5,000) готівкою, ви даруєте різницю між вартістю машини в 350 000 руб. ($10,000) І 175 000 руб. ($5,000) готівки, які ви отримали від дитини, тобто 175 000 руб. ($5,000) ви даруєте своїй дитині.

Передача власності здійснюється за реальну ринкову вартість власності.реальна ринкова вартість визначається, як ціна, за якою майно буде переходити з рук в руки між покупцем і продавцем, не примушуючи нікого до покупки або продажу, а грунтуючись лише на достатніх знаннях обох про відповідні факти. Відповідні факти включають в себе: наскільки предмет працює добре, який у нього вік і чи не було пошкоджень. Коли майно передається за реальну ринкову вартість, воно звільняється від податку на подарунок, так як вважається актом купівлі-продажу, а не подарунком. Наприклад, якщо ваша машина коштує 35 000 руб. ($10,000), а ви віддаєте її своїй дитині в обмін на 350 000 руб. ($10,000), то фактично Ви продаєте машину, а не даруєте. Однак, якщо ви віддаєте машину дитині за 175 000 руб. ($5,000) готівкою, ви даруєте різницю між вартістю машини в 350 000 руб. ($10,000) І 175 000 руб. ($5,000) готівки, які ви отримали від дитини, тобто 175 000 руб. ($5,000) ви даруєте своїй дитині. Подарувати подарунок, як спадок після своєї смерті. у 2011 році федеральні податки на майно не обкладають майно, якщо воно оцінено менш, ніж в 175 000 000 руб. ($5,000,000). Якщо Федеральний податки на майно не стягуються, відповідно, спадок буде віддано дешевше, ніж якби це був подарунок. Державні податки на спадщину, як правило, мають більш високий рівень звільнення від податків, ніж федеральний податок на подарунок. Наприклад, в Індіані дитина, онук або батько померлого може успадковувати суму 3 500 000 руб. ($100,000), не оплачуючи податок на спадщину.

Подарувати подарунок, як спадок після своєї смерті. у 2011 році федеральні податки на майно не обкладають майно, якщо воно оцінено менш, ніж в 175 000 000 руб. ($5,000,000). Якщо Федеральний податки на майно не стягуються, відповідно, спадок буде віддано дешевше, ніж якби це був подарунок. Державні податки на спадщину, як правило, мають більш високий рівень звільнення від податків, ніж федеральний податок на подарунок. Наприклад, в Індіані дитина, онук або батько померлого може успадковувати суму 3 500 000 руб. ($100,000), не оплачуючи податок на спадщину.

Попередження

- Наведені тут приклади створені в інформативних цілях, а цифри не являють собою реальних процентних ставок, цін на житло або ін.

- Використовуючи своє право на кредитний податок на подарунок, Ви можете знизити податок на вашу власність, а податки за вашу власність будуть сплачені після вашої смерті. Ви повинні завжди радитися з кваліфікованим бухгалтером перш, ніж робити великі подарунки.

- Одержувачі подарунка можуть бути зобов'язані заплатити податки в тому випадку, якщо вартість подарунка виростає. Наприклад, якщо ви купуєте акції на 35 000 руб. ($1,000) в цьому році, і віддаєте їх своїй дочці на 10 років, то при продажу через певну кількість років за 350 000 руб. ($10,000), вона може бути змушена заплатити податки за весь виріс капітал в 315 000 руб. ($9,000). Ви повинні проконсультуватися з податковим адвокатом або адвокатом з нерухомості і дізнатися, чи є ви одержувачем подарунка, майна або коштів відмінних від готівки.