Інвестування в цінні папери може здаватися чимось лякаючим, особливо для новачків, але при належному навчанні це під силу кожному. Коли ви освоїте основи трейдингу, торгівля на фондовому ринку може стати захоплюючим способом заробити на своїх заощадженнях або накопичити на своє майбутнє або на пенсію.

Кроки

Частина1З 4:

Розробка торгової стратегії

Частина1З 4:

Оцініть свої інвестиційні цілі.тип вашої майбутньої трейдингової діяльності буде залежати більшою мірою від того, для чого ви інвестуєте. Перш за все визначитеся, чого ви хочете досягти через свої інвестиції. Запишіть ці цілі і виробіть свою стратегію відповідним чином.

Оцініть свої інвестиційні цілі.тип вашої майбутньої трейдингової діяльності буде залежати більшою мірою від того, для чого ви інвестуєте. Перш за все визначитеся, чого ви хочете досягти через свої інвестиції. Запишіть ці цілі і виробіть свою стратегію відповідним чином.- Наприклад, якщо ви хочете накопичити грошей на пенсію, купити будинок або накопичити дітям на навчання в університеті, то, швидше за все, вам буде потрібно інвестувати частину коштів від заробітку і отримувати відсоток вище, ніж той, який дає банківський вклад. Вашою метою може бути інвестувати 20 000 рублів на місяць і примножувати депозит на 10 %.

- Якщо мета короткострокова, наприклад накопичити грошей на початковий платіж для покупки автомобіля, то, можливо, Вам варто подумати про те, щоб інвестувати конкретну суму і отримувати 6-відсотковий дохід до тих пір, поки вам не буде достатньо на покупку автомобіля.

Визначте свої часові рамки.більшість інвесторів діляться на короткострокових і довгострокових. Вирішіть, який з варіантів відповідає вашим цілям. Наприклад, якщо у вас є вільні гроші і ви хочете спробувати свої сили в інвестуванні, щоб отримати прибуток в короткостроковій перспективі, тоді ваша стратегія буде відмінна від тієї, що підходить при накопиченні грошей на пенсію або на навчання дітей.[1]

Визначте свої часові рамки.більшість інвесторів діляться на короткострокових і довгострокових. Вирішіть, який з варіантів відповідає вашим цілям. Наприклад, якщо у вас є вільні гроші і ви хочете спробувати свої сили в інвестуванні, щоб отримати прибуток в короткостроковій перспективі, тоді ваша стратегія буде відмінна від тієї, що підходить при накопиченні грошей на пенсію або на навчання дітей.[1]- Під короткостроковим інвестуванням, як правило, розуміють утримання позиції більше трьох місяців. Такі інвестиції є більш ризикованими в порівнянні з тими, які робляться на довгий термін. Інвестиції з дуже коротким терміном-трейдинг всередині дня - не дають такого ж прибутку, який можуть давати довгострокові інвестиції.[2] внутрішньоденний трейдинг вимагає багато часу, тому займайтеся короткостроковими інвестиціями тільки в тому випадку, якщо ви можете присвячувати цьому свій час або готові найняти фінансового консультанта.

- У середньостроковому періоді інвестиції дають більш високу прибутковість, оскільки короткострокові коливання ціни, як правило, не роблять істотного впливу на довгостроковий тренд.

Визначте свою толерантність до ризику.толерантність до ризику або ваша готовність витримувати злети і падіння на ринку залежить від безлічі факторів. В цілому чим молодший інвестор, тим більш ризиковані інвестиції він може собі дозволити. Чим старший інвестор, тим нижче його толерантність до ризику.[3]

Визначте свою толерантність до ризику.толерантність до ризику або ваша готовність витримувати злети і падіння на ринку залежить від безлічі факторів. В цілому чим молодший інвестор, тим більш ризиковані інвестиції він може собі дозволити. Чим старший інвестор, тим нижче його толерантність до ризику.[3]- Ви також повинні враховувати власний капітал (ваші активи за вирахуванням зобов'язань), ризиковий капітал (додаткові гроші, які ви інвестуєте або використовуєте для трейдингу), ваш досвід і ваші інвестиційні цілі.[4]

Визначтеся з типами інвестицій, які ви плануєте здійснювати.найбільш поширеними типами інвестицій є акції, облігації, ф'ючерси, опціони і Пенні сток (так звані «грошові» або «сміттєві» акції). Багато новачків вибирають акції та облігації, оскільки вони є найбільш зрозумілими і простими інструментами. Новачки часто допускають одну велику помилку-вони прагнуть торгувати всім. Постарайтеся побороти в собі це бажання і сфокусуйтеся на невеликому наборі інструментів. Ви будете успішнішими, якщо вивчите інструменти, які відповідають вашим цілям, і попрактикуєтеся інвестувати в них.

Визначтеся з типами інвестицій, які ви плануєте здійснювати.найбільш поширеними типами інвестицій є акції, облігації, ф'ючерси, опціони і Пенні сток (так звані «грошові» або «сміттєві» акції). Багато новачків вибирають акції та облігації, оскільки вони є найбільш зрозумілими і простими інструментами. Новачки часто допускають одну велику помилку-вони прагнуть торгувати всім. Постарайтеся побороти в собі це бажання і сфокусуйтеся на невеликому наборі інструментів. Ви будете успішнішими, якщо вивчите інструменти, які відповідають вашим цілям, і попрактикуєтеся інвестувати в них.- Якщо ваша мета-максимізувати дохід у довгостроковій перспективі, задумайтеся про покупку акцій і облігацій, а не ф'ючерсів, опціонів або «сміттєвих» акцій. Акції та облігації дають набагато більш високу прибутковість в порівнянні з традиційними банківськими вкладами, і вони не настільки ризиковані, як ф'ючерси, опціони або «грошові» акції.

- Інвестуйте в ф'ючерси, опціони або пенні сток, тільки якщо у вас є час і гроші. Ці інструменти вважаються високоризиковими, і часто для них не потрібна така ж фінансова звітність, яка необхідна для акцій і облігацій.

- Диверсифікуйте свій портфель, вкладаючи в різні типи інструментів. Навіть якщо з часом якісь інструменти не покажуть достатнього зростання (або зовсім виявляться збитковими), інші інструменти у вашому портфелі зможуть перекрити збиток, і в підсумку ви все одно заробите гроші.

- Технічний і фундаментальний аналіз цінних паперів-це дві абсолютно різні методології, за допомогою яких можна оцінювати ринок або акції. Технічний аналіз відображає психологію ринку, його використовують в спробах передбачити те, як ринок буде змінюватися і як це вплине на вартість цінних паперів в майбутньому.[5] фундаментальний аналіз, в свою чергу. дозволяє оцінити цінність паперу і допомагає визначити, чи є цінний папір недооціненою або переоціненою.[6]

Складіть план інвестування.на даному етапі ви повинні знати, скільки ви інвестуєте, на який період і з якою метою. Тепер ви можете сформулювати план, який буде відповідати Вашим інвестиційним цілям з використанням цих трьох факторів, і визначити, як часто вам буде необхідно купувати і продавати цінні папери.

Складіть план інвестування.на даному етапі ви повинні знати, скільки ви інвестуєте, на який період і з якою метою. Тепер ви можете сформулювати план, який буде відповідати Вашим інвестиційним цілям з використанням цих трьох факторів, і визначити, як часто вам буде необхідно купувати і продавати цінні папери.- Визначте, як часто ви будете купувати акції, а також вирішите заздалегідь, в який момент ви будете фіксувати збиток. Якщо ви вирішите це заздалегідь, ви зможете уникнути стресів і спонтанних необдуманих рішень при продажу та купівлі акцій.

- Більшість інвестиційних експертів рекомендують новачкам не намагатися торгувати всередині дня, а замість цього інвестувати з розрахунком утримання позиції від 25 днів і більше, якщо не буде істотних падінь активу.

- Якщо ви вирішили вибрати короткостроковий трейдинг, то розрізняють денний трейдинг (вхід в позицію і вихід з неї в той же день), свінг-трейдинг (вхід і вихід через 2-5 днів) або позиційний трейдинг (вхід і вихід через 5-20 днів). В цьому випадку вам доведеться визначити, який вид трейдингу ви хочете використовувати, і приймати рішення відповідним чином.

- У короткостроковому періоді котирування цінних паперів схильні до чуток і новин сильніше, ніж звітів про доходи, а отже, торгівля цінними паперами в короткостроковій перспективі дуже ризикована.

Частина2З 4:

Підбір акцій для інвестування

Частина2З 4:

Вивчіть звіт про прибутки та збитки компанії.всі компанії, акції яких торгуються на біржах, повинні публікувати щорічну і щоквартальну звітність, де відображаються результати їх роботи. Знайти такі звіти можна на сайтах, присвячених інвестиціям, а також на сайтах самих компаній. Такі звіти є потужним інструментом для аналізу компаній і дозволяють поглянути на все, що діється в компанії в найдрібніших деталях. Звіт про прибутки і збитки показує, які доходи і витрати були у компанії протягом певного періоду, і отримала компанія прибуток або збиток в результаті своєї діяльності.[7]

Вивчіть звіт про прибутки та збитки компанії.всі компанії, акції яких торгуються на біржах, повинні публікувати щорічну і щоквартальну звітність, де відображаються результати їх роботи. Знайти такі звіти можна на сайтах, присвячених інвестиціям, а також на сайтах самих компаній. Такі звіти є потужним інструментом для аналізу компаній і дозволяють поглянути на все, що діється в компанії в найдрібніших деталях. Звіт про прибутки і збитки показує, які доходи і витрати були у компанії протягом певного періоду, і отримала компанія прибуток або збиток в результаті своєї діяльності.[7]- Найбільш очевидним показником у звіті про прибутки та збитки є результат діяльності, тобто отримує компанія прибуток чи ні. В основному ціни акцій компанії зростають при підвищенні прибутку компанії і падають, коли компанія зазнає збитків. З часом ви навчитеся порівнювати прибутки і збитки компанії і розуміти, чи дійсно компанія зростає і розвивається.

- Пам'ятайте, що при виборі акцій, в які ви хочете інвестувати, вам доведеться передбачати ефективність роботи компанії в майбутньому і сподіватися на те, що вона буде вище, ніж очікує ринок. Виходячи з цієї логіки, Ви можете розглядати компанії, що показують збиток, якщо вірите, що вони зможуть вирости і почати отримувати прибуток протягом того часу, поки ви будете тримати їх акціями.

Перевірте балансовий звіт компанії.інший важливий фінансовий звіт компанії - це її баланс, де відображені активи, зобов'язання і власний капітал компанії. Активами є грошові кошти, дебіторська заборгованість, обладнання та будівлі, тобто всі цінні речі, якими володіє і які використовує компанія. Заборгованості-це певні суми, які компанія повинна виплатити іншим, наприклад це можуть бути кредити і кредиторська заборгованість. Нарешті, власний капітал-це розмір бізнесу, яким володіє сама компанія або її акціонери.[8]

Перевірте балансовий звіт компанії.інший важливий фінансовий звіт компанії - це її баланс, де відображені активи, зобов'язання і власний капітал компанії. Активами є грошові кошти, дебіторська заборгованість, обладнання та будівлі, тобто всі цінні речі, якими володіє і які використовує компанія. Заборгованості-це певні суми, які компанія повинна виплатити іншим, наприклад це можуть бути кредити і кредиторська заборгованість. Нарешті, власний капітал-це розмір бізнесу, яким володіє сама компанія або її акціонери.[8]- Балансовий звіт, на відміну від звіту про прибутки та збитки, показує стан компанії в останній день кварталу, відображаючи те, що належить компанії і що вона повинна.

- Ключовим показником для прогнозування зростання компанії є співвідношення між грошовими коштами компанії і короткостроковими інвестиціями (такими як акції компанії) і її короткостроковими зобов'язаннями. Порівняння цих двох показників показує, чи достатньо у компанії готівкових коштів, щоб оплатити майбутні витрати — якщо ні, то це погано.

Подивіться на історію зміни ціни на акції компанії.таку інформацію можна знайти на таких сайтах, як Yahoo! Finance. Вивчіть, як змінювалися котирування акцій компанії, — вони допоможуть вам зрозуміти, зростала вартість акцій або падала.

Подивіться на історію зміни ціни на акції компанії.таку інформацію можна знайти на таких сайтах, як Yahoo! Finance. Вивчіть, як змінювалися котирування акцій компанії, — вони допоможуть вам зрозуміти, зростала вартість акцій або падала.- Більшість інвесторів намагаються уникати акцій, ціна яких падає. І хоча це дає шанси на покупку акцій за мінімальною ціною, щоб продати їх пізніше, коли їх вартість зросте, такі зміни дуже складно спрогнозувати.

Почитайте новини про компанію.крім ефективності роботи компанії в котируваннях акцій відображаються очікування інвесторів, включаючи популярність компанії або затребуваність її продуктів або послуг, а також ефективність роботи конкурентів.

Почитайте новини про компанію.крім ефективності роботи компанії в котируваннях акцій відображаються очікування інвесторів, включаючи популярність компанії або затребуваність її продуктів або послуг, а також ефективність роботи конкурентів.- Наприклад, котирування акцій компанії Apple часто дуже різко змінюються, коли компанія оголошує про вихід нового продукту, а потім коригуються в залежності від того, наскільки популярним виявився продукт.

- Якщо у вас є знання про компанію, яких немає у широкої публіки або які вона не може виявити, вам слід вивчити закони і можливе покарання за здійснення угод і інсайдерську інформацію. Це, як правило, стосується працівників компанії, які часто знають про те, що станеться, перш ніж це буде оголошено. Торгівля цінними паперами на основі інсайдерської інформації вважається протизаконною.

Частина3З 4:

Підбір облігацій, ф'ючерсів, опціонів і фондів

Частина3З 4:

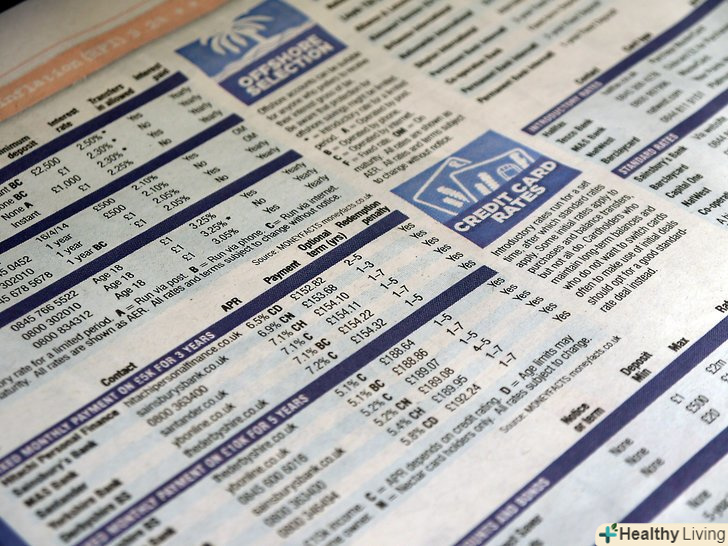

Перевірте процентну ставку за облігаціями та номінальну вартість. облігації відрізняються від акцій тим, що вони представляють борг компанії і не дають право власності. Процентна ставка за облігаціями встановлюється в момент випуску облігації. Вартість облігації на торгах дійсно змінюється протягом періоду існування акції, але ці зміни часто засновані на тому, є виплата по облігації вище або нижче загальної ринкової процентної ставки. Перед покупкою дізнайтеся ціну випуску облігації, її ринкову вартість і процентну ставку і визначитеся з тим, чи є дана інвестиція вигідною.[9]

Перевірте процентну ставку за облігаціями та номінальну вартість. облігації відрізняються від акцій тим, що вони представляють борг компанії і не дають право власності. Процентна ставка за облігаціями встановлюється в момент випуску облігації. Вартість облігації на торгах дійсно змінюється протягом періоду існування акції, але ці зміни часто засновані на тому, є виплата по облігації вище або нижче загальної ринкової процентної ставки. Перед покупкою дізнайтеся ціну випуску облігації, її ринкову вартість і процентну ставку і визначитеся з тим, чи є дана інвестиція вигідною.[9]- Часто буває можливим придбати облігацію за однією ціною, а потім продати її перед закінченням терміну погашення. Багато інвесторів заробляють гроші на купонному доході кожні шість місяців і реінвестують їх у номінальну вартість облігацій перед погашенням.

- Коли процентні ставки знижуються, вартість випущених облігацій може зростати. Коли процентна ставка підвищується, вартість існуючих облігацій падає. Завжди є ймовірність, що якщо процентна ставка значно впаде, вартість ваших облігацій істотно зросте.[10]

Дізнайтеся про взаємні фонди.взаємні фонди, включаючи пайові інвестиційні фонди (ПІФи) являють собою набори цінних паперів, які купують спільно.[11] наприклад, банк може інвестувати 60 000 000 рублів в покупку різних акцій, облігацій та інших цінних паперів. Потім банк продасть частини цього фонду індивідуальним інвесторам. Купуючи частку у взаємному фонді, ви автоматично диверсифікуєте свій портфель, оскільки частка у взаємному фонді означає інвестицію в безліч різних акцій.

Дізнайтеся про взаємні фонди.взаємні фонди, включаючи пайові інвестиційні фонди (ПІФи) являють собою набори цінних паперів, які купують спільно.[11] наприклад, банк може інвестувати 60 000 000 рублів в покупку різних акцій, облігацій та інших цінних паперів. Потім банк продасть частини цього фонду індивідуальним інвесторам. Купуючи частку у взаємному фонді, ви автоматично диверсифікуєте свій портфель, оскільки частка у взаємному фонді означає інвестицію в безліч різних акцій.- Взаємні фонди, як правило, не є торговими інструментами, оскільки вони управляються інвестиційним консультантом.

- Деякі взаємні фонди класифікуються галузями економіки, в які інвестована їх велика частка, наприклад це може бути технологічна/транспортна галузь або Роздрібна торгівля. Однак можна придбати і взаємні фонди, які були навмисно диверсифіковані по різних галузях, для найбільш безпечних інвестицій.

- Погляньте на свою інвестиційну стратегію ще раз і оцініть, який взаємний фонд підходить вам найбільше. Вивчіть склад взаємного фонду, а також ризики і комісії.

Вивчіть різні біржові інвестиційні фонди (ETF).біржові фонди подібні до ПІФів, але ними не керують. Цінні папери в складі біржового фонду зазвичай відображають рух різних індексів, наприклад S &#amp;P 500. Акції в складі ETF-фонду купуються точно так же, як і звичайні акції, що торгуються на біржі. Такі фонди, на відміну від взаємних фондів, мають мінімальну комісію або не мають її зовсім, і при цьому вони вважаються високоліквідними. Завдяки цьому ETF-фонди є хорошим варіантом для приватних інвесторів.[12]

Вивчіть різні біржові інвестиційні фонди (ETF).біржові фонди подібні до ПІФів, але ними не керують. Цінні папери в складі біржового фонду зазвичай відображають рух різних індексів, наприклад S &#amp;P 500. Акції в складі ETF-фонду купуються точно так же, як і звичайні акції, що торгуються на біржі. Такі фонди, на відміну від взаємних фондів, мають мінімальну комісію або не мають її зовсім, і при цьому вони вважаються високоліквідними. Завдяки цьому ETF-фонди є хорошим варіантом для приватних інвесторів.[12] Вивчіть дані ф'ючерсів і опціонів.Ф'ючерсами називають контракти на купівлю або постачання активу, яким може бути як певний товар (Кукурудза, олія), так і фінансовий інструмент (валюта) за певною ціною в певний момент у майбутньому.[13] опціони відрізняються від ф'ючерсів тим, що володіння опціоном не вимагає виконання прав з продажу або купівлі протягом терміну дії опціону.[14]

Вивчіть дані ф'ючерсів і опціонів.Ф'ючерсами називають контракти на купівлю або постачання активу, яким може бути як певний товар (Кукурудза, олія), так і фінансовий інструмент (валюта) за певною ціною в певний момент у майбутньому.[13] опціони відрізняються від ф'ючерсів тим, що володіння опціоном не вимагає виконання прав з продажу або купівлі протягом терміну дії опціону.[14]- Наприклад, інвестор може купити ф'ючерсний контракт на поставку 5000 кг пшениці по 5 рублів (умовно) за кілограм через шість місяців з сьогоднішнього дня в надії, що ціни впадуть перед моментом поставки. Інвестор, який вірить, що ціни на пшеницю зростуть через шість місяців, може купити контракт і отримати 5000 кг пшениці по 5 рублів за кілограм через шість місяців.

- Якщо ви новачок, то у ф'ючерси краще не інвестувати, якщо тільки ви не хочете попрактикуватися в роботі з цими інструментами, оскільки вони дуже складні і вимагають певних знань про товари.

- Типовим прикладом ф'ючерсів і опціонів є ціна бареля нафти. Спекулянти часто купують ф'ючерси та опціони, прогнозуючи, що ціна нафти буде нижче або вище, ніж ціна на нафту в момент виконання зобов'язання.

Частина4З 4:

Купівля та продаж цінних паперів

Частина4З 4:

Виберіть платформу для інвестицій.найчастіше платформи для інвестицій надаються брокерами. Щоб почати торгувати цінними паперами, необхідно укласти договір про брокерське обслуговування і отримати дані для входу в торговий термінал. Для торгівлі можна користуватися терміналом QUIK, спеціальним додатком для мобільного пристрою або веб-платформою або веб-версією QUIK.[15] багато брокерів надають послуги інвестиційних консультантів і розсилку аналітичної інформації, часто за додаткову плату.[16]

Виберіть платформу для інвестицій.найчастіше платформи для інвестицій надаються брокерами. Щоб почати торгувати цінними паперами, необхідно укласти договір про брокерське обслуговування і отримати дані для входу в торговий термінал. Для торгівлі можна користуватися терміналом QUIK, спеціальним додатком для мобільного пристрою або веб-платформою або веб-версією QUIK.[15] багато брокерів надають послуги інвестиційних консультантів і розсилку аналітичної інформації, часто за додаткову плату.[16]- Більшість брокерів дозволяють зареєструватися і відкрити рахунок через Інтернет. Розгляньте варіант відкриття індивідуального інвестиційного рахунку (ІВС), якщо ви живете в Росії.

- При виборі брокера обов'язково вивчіть вартість обслуговування і комісії.

- Багато брокерів пропонують послугу довірчого управління, але часто такі послуги коштують досить дорого і вимагають великих вкладень, або мають сенс тільки при великих вкладеннях.

Купуйте вибрані цінні папери. коли ви вивчили ситуацію на ринку і визначили, які цінні папери ви хочете придбати, купіть їх через свого брокера! Ви зможете побачити, скільки коштують акції і вказати, які акції і в якій кількості ви хочете придбати.

Купуйте вибрані цінні папери. коли ви вивчили ситуацію на ринку і визначили, які цінні папери ви хочете придбати, купіть їх через свого брокера! Ви зможете побачити, скільки коштують акції і вказати, які акції і в якій кількості ви хочете придбати.- Ви можете почати інвестувати з невеликих сум, поки не освоїтеся в торгівлі на фінансовому ринку. Приділіть навчання трейдингу належну кількість часу, перш ніж інвестувати всі відведені на це кошти.

Відстежуйте свої інвестиції.коли ви зробили свої початкові інвестиції, вам знадобиться періодично відстежувати їх. Стежити за тим, як ваші вкладення ростуть, дуже захоплююче, але при цьому важливо стежити за тривожними сигналами, які можуть привести до збитків. Саме відстеження інвестицій має бути засноване на обраній стратегії, яку Ви повинні визначити заздалегідь.

Відстежуйте свої інвестиції.коли ви зробили свої початкові інвестиції, вам знадобиться періодично відстежувати їх. Стежити за тим, як ваші вкладення ростуть, дуже захоплююче, але при цьому важливо стежити за тривожними сигналами, які можуть привести до збитків. Саме відстеження інвестицій має бути засноване на обраній стратегії, яку Ви повинні визначити заздалегідь.- Якщо ви інвестуєте в цінні папери, щоб накопичити капітал на пенсію, на освіту дитини або іншу довгострокову мету, вам слід перевіряти портфель хоча б кожні півроку.

- Якщо ви інвестуєте в середній або короткий термін, перевіряйте портфель раз на місяць. Вивчайте квартальні звіти по акціях і оцінюйте подальші перспективи, з тим щоб розуміти, чи будуть ваші вкладення давати очікуваний дохід.

- Якщо ви плануєте займатися короткостроковим трейдингом або трейдингом всередині дня, то, швидше за все, вам знадобиться відстежувати свої інвестиції кожен день або навіть кожну годину.

Робіть ребалансування свого портфеля, якщо необхідно.з часом ви можете дізнатися про нові цінні папери і нові ринки, куди інвестувати вигідніше, або просто вирішите, що не хочете тримати свої заощадження в цінних паперах, які ви вибрали раніше. Так чи інакше, не забувайте про свою інвестиційну стратегію і вносите в свій портфель відповідні зміни.

Робіть ребалансування свого портфеля, якщо необхідно.з часом ви можете дізнатися про нові цінні папери і нові ринки, куди інвестувати вигідніше, або просто вирішите, що не хочете тримати свої заощадження в цінних паперах, які ви вибрали раніше. Так чи інакше, не забувайте про свою інвестиційну стратегію і вносите в свій портфель відповідні зміни.- Не піддавайтеся бажанню продати акції в той момент, коли їх вартість впала нижче тієї суми, яку ви витратили на покупку. Якщо тільки ви не інвестуєте на короткий термін, Ви повинні набратися терпіння і почекати, коли вартість акцій знову зросте.

Джерела

- ↑ Https://www.futureadvisor.com/content/resources/getting-started/portfolio-strategy/long-term-vs-short-term-investing

- ↑ Http://www.businessinsider.com/why-unsophisticated-investors-should-invest-long-term-2011-5

- ↑ Http://www.investopedia.com/articles/pf/07/risk_tolerance.asp?adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1

- ↑ Http://www.investopedia.com/articles/pf/07/risk_tolerance.asp?adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1&#amp;adtest=article_page_v12_v1

- ↑ Http://www.investopedia.com/terms/t/technicalanalysis.asp

- ↑ Http://www.investopedia.com/terms/f/fundamentalanalysis.asp

- ↑ Http://www.investopedia.com/university/fundamentalanalysis/fundanalysis6.asp

- ↑ Http://www.investopedia.com/university/fundamentalanalysis/fundanalysis7.asp

- ↑ Http://www.investinginbonds.com/learnmore.asp?catid=6&#amp;id=386

- ↑ Https://www.aaii.com/journal/article/how-interest-rate-changes-affect-the-price-of-bonds.mobile#table1

- ↑ Http://www.investopedia.com/articles/mutualfund/07/picktherightmutualfund.asp

- ↑ Http://www.investopedia.com/terms/e/etf.asp

- ↑ Http://www.investopedia.com/ask/answers/05/060505.asp

- ↑ Http://www.investopedia.com/ask/answers/05/060505.asp

- ↑ Https://investfuture.ru/brokers_rating

- ↑ Http://www.investopedia.com/university/stocks/stocks5.asp