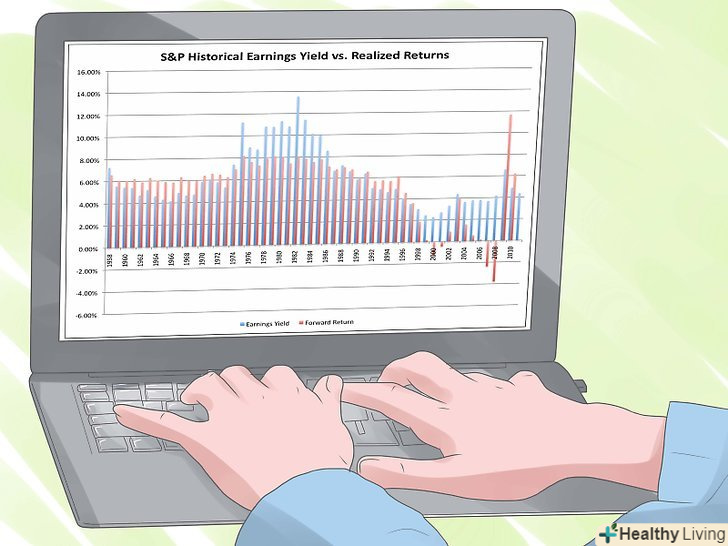

У своїй книзі "Маленька книга, яка поб'є ринок" Джоел Грінблетт пояснює, як інвестори можуть перевершити середньоринкові показники, слідуючи його "магічною формулою" – просто треба інвестувати в хороші компанії (ті, які мають високу рентабельність капіталу) за викидними цінами (цінами, які забезпечують високу прибутковість). При проведенні звірки з індексом Standard&#amp;Poors Compustat бази даних по портфелю близько 30 акцій формула Грінблетта фактично б'є S &#amp; P 500 в 96% всіх випадків, досягаючи середньорічного доходу в 30,8% за останні 17 років і перетворюючи $11 000 в більш ніж $1 млн.за 17 років. Вражає! "Чарівна формула" Грінблетта є чисто математичною, довгостроковою стратегією, яка особливо добре працює для невеликих пакетів акцій (&#lt;1 млрд.), але працює також і при високій капіталізації акцій (&#gt; 1 млрд.). По суті, незалежно від того, в які акції ми інвестуємо, нам потрібна стратегія, яка забезпечить те, що ми заробимо набагато більше, ніж ми могли б отримати від покупки "безризикових" 10-річних державних облігацій США під 6%. Метод" чарівної формули " інвестування Грінблетта є стратегією, яка досягає цього.

Кроки

Використовуйте інвестування у вартість.центральне місце в стратегії інвестування на фондовому ринку Грінблетта займає "інвестування у вартість". По суті, інвестування передбачає покупку акцій, які недооцінені, випали з ринку через ірраціональність інвесторів. Формула для інвестування у вартість Грінблетта, можна сказати, є оновленою версією» інвестування у вартість " підходу Бенджаміна Грема.

Використовуйте інвестування у вартість.центральне місце в стратегії інвестування на фондовому ринку Грінблетта займає "інвестування у вартість". По суті, інвестування передбачає покупку акцій, які недооцінені, випали з ринку через ірраціональність інвесторів. Формула для інвестування у вартість Грінблетта, можна сказати, є оновленою версією» інвестування у вартість " підходу Бенджаміна Грема.- Грем - автор класичного бестселера "Розумний інвестор", він широко відомий як батько інвестування у вартість. Інвестування у вартість слідує принципам визначення внутрішньої вартості компанії, а покупка акцій компанії з великим дисконтом до їх істинного значення дозволяє створити запас міцності, щоб витримати злети і падіння цін акцій в короткостроковій перспективі, а також забезпечити стабільний прибуток в довгостроковій перспективі. Відмінною рисою підходу Грема є не стільки максимізація прибутку, скільки мінімізація збитків. Будь-яка стратегія інвестування у вартість дуже важлива для інвесторів, так як вона може забезпечити істотний прибуток в довгостроковій перспективі, як тільки ринок неминуче знову оцінить акції і підвищить їх ціни до справедливої вартості.

Зрозумійте, як працювати з цінами на акції і дикими перепадами настрою."чарівна формула" інвестування Грінблетта призначена, щоб, по-перше, обіграти ринок і, по-друге, витримати короткочасні піки і падіння в ціні акцій. Бенджамін Грем описав інвестування в акції як бажання бути партнером по бізнесу з божевільним хлопцем на ім'я Містер ринок з дикими перепадами настрою.

Зрозумійте, як працювати з цінами на акції і дикими перепадами настрою."чарівна формула" інвестування Грінблетта призначена, щоб, по-перше, обіграти ринок і, по-друге, витримати короткочасні піки і падіння в ціні акцій. Бенджамін Грем описав інвестування в акції як бажання бути партнером по бізнесу з божевільним хлопцем на ім'я Містер ринок з дикими перепадами настрою.- Чому ціни на акції рухаються так сильно, коли очевидно, що вартість бізнесу не змінюється! Але, ось як Грінблетт пояснює це: хто знає, і кому яка справа!! Все, що вам треба знати, що вони працюють. Це не означає, що значення, що лежать в основі компанії, змінилися. І" чарівна формула " Грінблетта користується цим, дотримуючись середньо-і довгострокової перспективи.

Знайдіть акції, щоб обіграти ринок."чарівна формула" Грінблетта використовує два простих критерії для відбору акцій для інвестування:

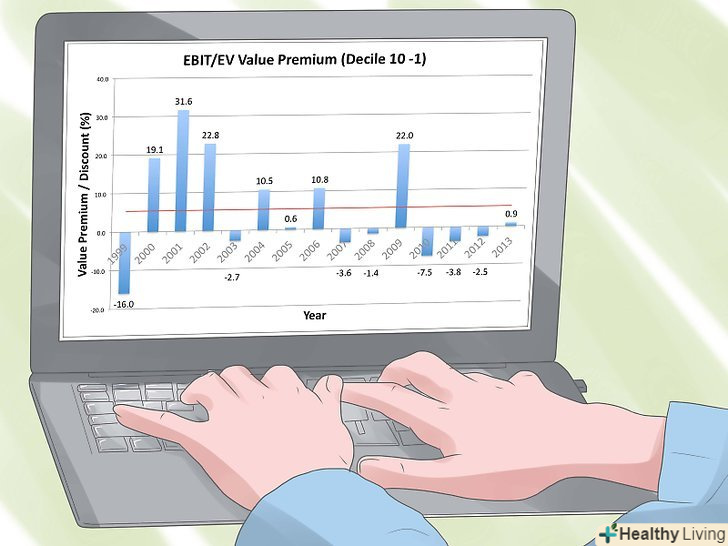

Знайдіть акції, щоб обіграти ринок."чарівна формула" Грінблетта використовує два простих критерії для відбору акцій для інвестування:- В першу чергу, прибутковість. Акції перевіряються по прибутковості, тобто наскільки дешеві вони в порівнянні до своїх доходів. Стандартне визначення прибутковості: доходи / ціна, тобто дохід на акцію. Грінблетт має трохи іншу формулу визначення прибутковості і обчислює її наступним чином:

- Прибутковість = EBIT / вартість підприємства, де EBIT-це дохід до сплати відсотків і податків (а не прибуток, оскільки компанії працюють з різними рівнями боргу і різними ставками оподаткування), вартість підприємства – це ринкова капіталізація + борги, відсотки міноритаріям і власникам привілейованих акцій - грошові кошти та їх еквіваленти (а не більш поширене співвідношення P/E). Вартість підприємства враховує не тільки суму, сплачену за пакет акцій, але і будь-яке боргове фінансування, що використовується компанією для генерації прибутку.

- Далі-рентабельність капіталу. "Чарівна формула" Грінблетта оцінює компанії на основі якості їх основного бізнесу, яке оцінюється тим, скільки прибутку вони заробляють на вкладений капітал. Рентабельність інвестованого капіталу визначається:

- Рентабельність капіталу = EBIT/(Чистий оборотний капітал + чисті необоротні активи)

- Чистий оборотний капітал-це просто капітал (кошти) необхідний для роботи бізнесу, а необоротні активи – будівлі і т. д.

- "чарівна формула" Грінблетта виглядає просто для компаній, які мають найкраще поєднання цих двох факторів і вуаля... більш-менш. Напевно, варто "заглянути під капот" будь-яких компаній, що задовольняють цим 2 критеріям. Наприклад, ви могли б розглянути, наскільки стійка конкурентна перевага є у компанії, тобто, як довго компанія зможе підтримувати свій високий показник рентабельності на інвестований капітал. Крім того, при застосуванні прибутковості, переконайтеся, що ви використовуєте нормальну прибутковість (а не завищену).

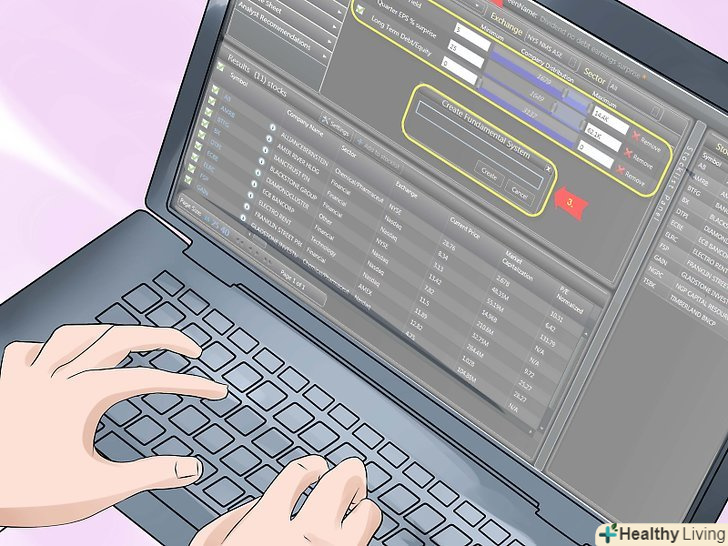

Зробіть це для себе.тепер ви розумієте 2 основних критерії, за якими "чарівна формула" Грінблетта оцінює акції, а як на рахунок того, щоб піти і зробити це для себе? Виберіть за допомогою "чарівної формули" акції, слідуючи крокам, перерахованим нижче.

Зробіть це для себе.тепер ви розумієте 2 основних критерії, за якими "чарівна формула" Грінблетта оцінює акції, а як на рахунок того, щоб піти і зробити це для себе? Виберіть за допомогою "чарівної формули" акції, слідуючи крокам, перерахованим нижче. Пошукайте акції з мінімальною ринковою капіталізацією (зазвичай більше $100 млн.

Пошукайте акції з мінімальною ринковою капіталізацією (зазвичай більше $100 млн. Виключіть всі сервісні та фінансові акції.перш за все, через різницю в їх бізнес-моделі, того, як вони роблять гроші, і примх в їх фінансовій звітності.

Виключіть всі сервісні та фінансові акції.перш за все, через різницю в їх бізнес-моделі, того, як вони роблять гроші, і примх в їх фінансовій звітності. Виключіть зарубіжні, не американські компанії (американські депозитарні розписки).

Виключіть зарубіжні, не американські компанії (американські депозитарні розписки). Визначте прибутковість компанії = EBIT / вартість підприємства.

Визначте прибутковість компанії = EBIT / вартість підприємства. Визначте рентабельність капіталу = EBIT / (Чистий оборотний капітал + чисті необоротні активи).

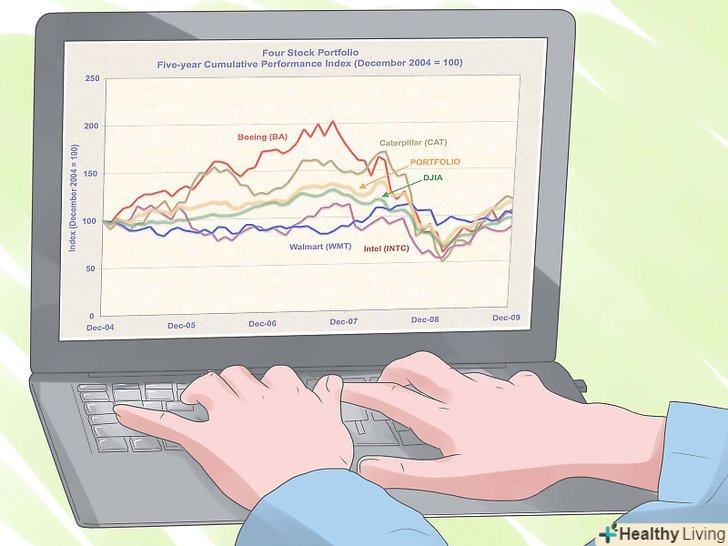

Визначте рентабельність капіталу = EBIT / (Чистий оборотний капітал + чисті необоротні активи). Проранжируйте всі компанії, що характеризуються високим рівнем ринкової капіталізації, за показниками прибутковості і рентабельності капіталу.

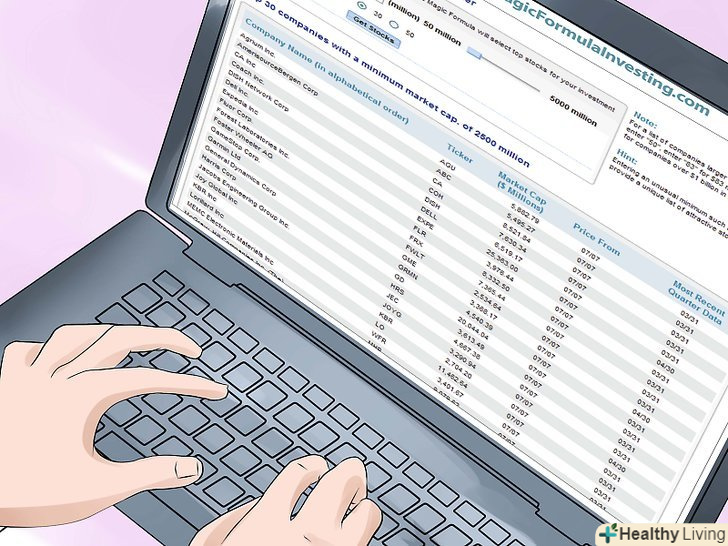

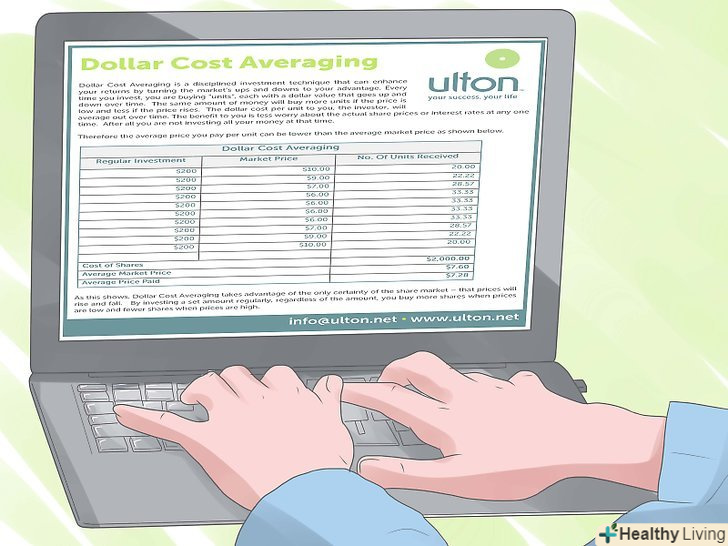

Проранжируйте всі компанії, що характеризуються високим рівнем ринкової капіталізації, за показниками прибутковості і рентабельності капіталу. Інвестуйте в 20-30 найбільш рейтингових компаній шляхом придбання 5-7 пакетів акцій кожні 2-3 місяці протягом 12-місячного періоду, щоб усереднити вартість пакетів.

Інвестуйте в 20-30 найбільш рейтингових компаній шляхом придбання 5-7 пакетів акцій кожні 2-3 місяці протягом 12-місячного періоду, щоб усереднити вартість пакетів. Переглядайте портфель один раз на рік.для цілей оподаткування продавайте відстаючі за тиждень до кінця року і випереджають через тиждень після кінця року.

Переглядайте портфель один раз на рік.для цілей оподаткування продавайте відстаючі за тиждень до кінця року і випереджають через тиждень після кінця року. Повторіть.

Повторіть.

Поради

- Коли справа доходить до використання," чарівну формулу " Грінблетта відносно просто зрозуміти, в порівнянні з деякими іншими хитромудрими якісними методами відбору акцій. Так, найскладніша частина використання магічної формули-не в специфіці двох змінних, а в тому, щоб мати дисципліну і моральну стійкість дотримуватися стратегії, навіть під час поганих періодів, тобто періодів низьких прибутковостей.

- Якби формула працювала весь час, кожен би використовував її, що в кінцевому підсумку призвело б акції, які вибирають інвестори, до переоціненості, і тоді формулу чекав би провал, оскільки для неї не буде ніяких угод. Але оскільки стратегія не дає результатів в короткі періоди, багато інвесторів не витримують, дозволяючи тим, хто її дотримується, отримати хороші акції за викидними цінами. По суті, стратегія працює, тому що вона не завжди працює, - поняття, яке справедливо для будь-якої хорошої інвестиційної стратегії. Так, якщо в двох словах, якщо ви шукаєте спосіб створення багатства, ця "чарівна формула" інвестиційної стратегії фондового ринку якраз може стати хорошою відправною точкою для вас.

- Грінблетт пояснює, що його стратегія буде працювати, навіть коли всі про неї дізнаються. Чому? Більшість інвесторів і фінансових менеджерів хочуть короткострокових результатів. Їх інвестиційний часовий горизонт короткий; отже, вони, як правило, скидають акції після одного або двох років роботи нижче середнього по ринку. Пам'ятайте, що це довгострокова стратегія. У середньому, протягом 5 місяців у кожному році чарівна формула працює гірше, ніж ринок в цілому. Але протягом 17 років вона довела, що генерує середньорічний дохід 30,8%.