Чиста приведена вартість ( NPV) - це один з основних показників, на основі якого приймаються фінансові рішення. Зазвичай NPV використовується для оцінки ефективності інвестицій у довгостроковій перспективі. Найчастіше цей показник використовується в сфері корпоративних фінансів, але він також корисний для щоденного моніторингу фінансової ситуації. Чиста приведена вартість обчислюється за формулою (P / (1 + i)t) – C, де t – кількість тимчасових періодів, P – потік платежів, C – сума початкових інвестицій, i – ставка дисконтування.

Кроки

Частина1 З 2:

Обчислення NPV

Частина1 З 2:

Визначте суму початкових інвестицій.інвестиції часто здійснюються для того, щоб приносити прибуток в довгостроковій перспективі. Наприклад, будівельна компанія може купити бульдозер, щоб братися за великі проекти і заробляти на них більше грошей. Такі інвестиції завжди мають початковий розмір.

Визначте суму початкових інвестицій.інвестиції часто здійснюються для того, щоб приносити прибуток в довгостроковій перспективі. Наприклад, будівельна компанія може купити бульдозер, щоб братися за великі проекти і заробляти на них більше грошей. Такі інвестиції завжди мають початковий розмір.- Наприклад, ви володієте наметом з продажу апельсинового соку. Ви думаєте про покупку електричної соковижималки, яка допоможе вам збільшити виробництво соку. Якщо соковижималка коштує $100, то $100-це початкові інвестиції. З часом ці початкові інвестиції дозволять вам заробити більше грошей. Обчисливши NPV, ви визначите, чи варто купувати соковижималку.

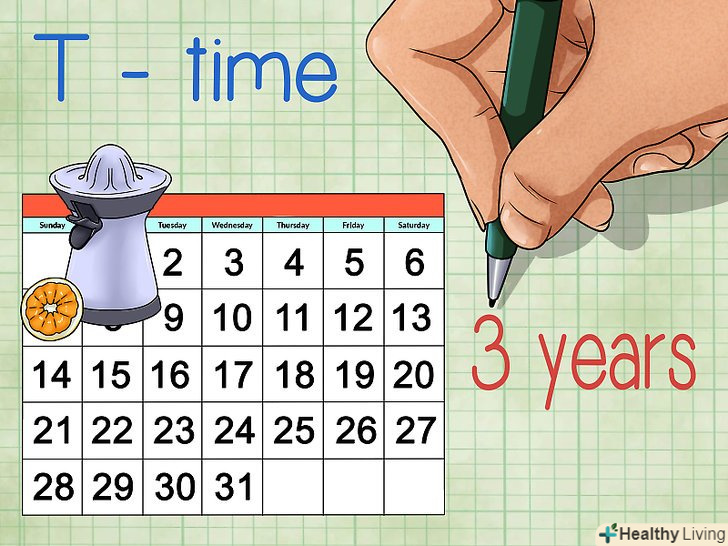

Визначте, який період часу ви будете аналізувати.наприклад, якщо взуттєва фабрика купує Додаткове обладнання, то мета цієї покупки-збільшити виробництво і заробити більше грошей протягом певного проміжку часу (поки це обладнання не вийде з ладу). Тому для обчислення NPV вам необхідно знати період часу, протягом якого вкладені інвестиції повинні окупитися. Період часу може вимірюватися в будь-яких одиницях часу, але в більшості випадків одним тимчасовим періодом вважають один рік.

Визначте, який період часу ви будете аналізувати.наприклад, якщо взуттєва фабрика купує Додаткове обладнання, то мета цієї покупки-збільшити виробництво і заробити більше грошей протягом певного проміжку часу (поки це обладнання не вийде з ладу). Тому для обчислення NPV вам необхідно знати період часу, протягом якого вкладені інвестиції повинні окупитися. Період часу може вимірюватися в будь-яких одиницях часу, але в більшості випадків одним тимчасовим періодом вважають один рік.- У нашому прикладі гарантія на соковижималку дається на 3 роки. В цьому випадку кількість тимчасових періодів дорівнює 3, так як через 3 роки соковижималка, швидше за все, поламається, і не зможе приносити додатковий прибуток.

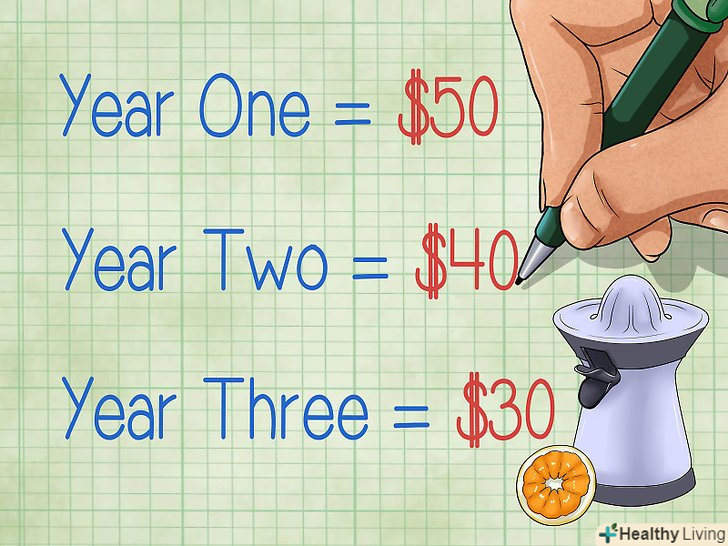

Визначте потік платежів протягом одного тимчасового періоду, тобто грошові надходження, які генеруються завдяки вкладеним інвестиціям.потік платежів може бути відомим або оціночним значенням. Якщо це оціночне значення, то для його отримання компанії і фінансові фірми витрачають багато часу і наймають відповідних фахівців і аналітиків.

Визначте потік платежів протягом одного тимчасового періоду, тобто грошові надходження, які генеруються завдяки вкладеним інвестиціям.потік платежів може бути відомим або оціночним значенням. Якщо це оціночне значення, то для його отримання компанії і фінансові фірми витрачають багато часу і наймають відповідних фахівців і аналітиків.- У нашому прикладі припустимо, що ви думаєте, що покупка соковижималки за $100 принесе додаткові $50 в перший рік, $40 в другий рік і $30 в третій рік (за рахунок скорочення часу, який ваші співробітники витрачають на виробництво соку і відповідних витрат на заробітну плату). У цьому випадку потік платежів: $50 за 1 рік, $40 за 2 рік, $30 за 3 рік.

Визначте ставку дисконтування.в цілому будь-яка сума має більшу цінність в даний момент, ніж в майбутньому. Сьогодні ви можете покласти цю суму в банк, а в майбутньому отримати її з відсотками (тобто $10 сьогодні коштують більше, ніж $10 в майбутньому, так як ви можете інвестувати $10 сьогодні і отримати більше $11 в майбутньому). Для обчислення NPV ви повинні знати процентну ставку на інвестиційний рахунок або інвестиційну можливість з аналогічним рівнем ризику. Така процентна ставка називається ставкою дисконтування; для обчислення NPV її треба перетворити в десятковий дріб.

Визначте ставку дисконтування.в цілому будь-яка сума має більшу цінність в даний момент, ніж в майбутньому. Сьогодні ви можете покласти цю суму в банк, а в майбутньому отримати її з відсотками (тобто $10 сьогодні коштують більше, ніж $10 в майбутньому, так як ви можете інвестувати $10 сьогодні і отримати більше $11 в майбутньому). Для обчислення NPV ви повинні знати процентну ставку на інвестиційний рахунок або інвестиційну можливість з аналогічним рівнем ризику. Така процентна ставка називається ставкою дисконтування; для обчислення NPV її треба перетворити в десятковий дріб.- Найчастіше компанії використовують середньозважену вартість капіталу для визначення ставки дисконтування. У простих ситуаціях можна використовувати норму прибутковості по ощадному рахунку, інвестиційному рахунку і так далі (тобто рахунку, на який можна покласти гроші під відсотки).

- У нашому прикладі припустимо, що якщо ви не купите соковижималку, ви вкладете гроші в Фондовий ринок, де заробите 4% річних від вкладеної суми. У цьому випадку, 0,04 (4% у вигляді десяткового дробу) - це ставка дисконтування.

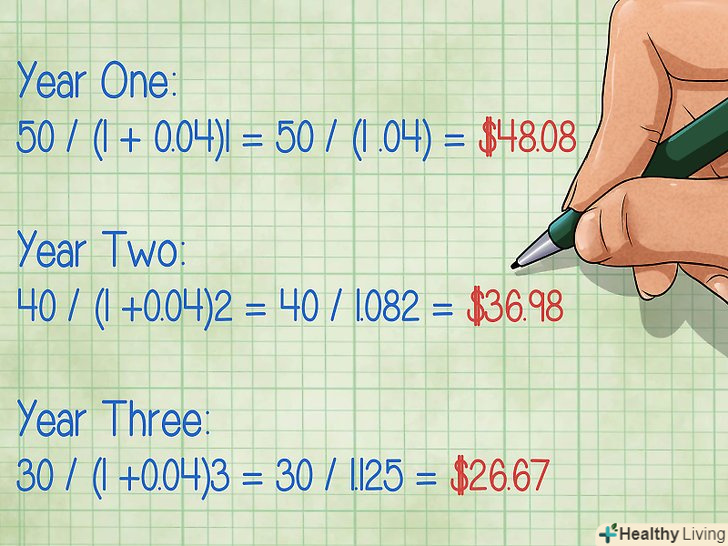

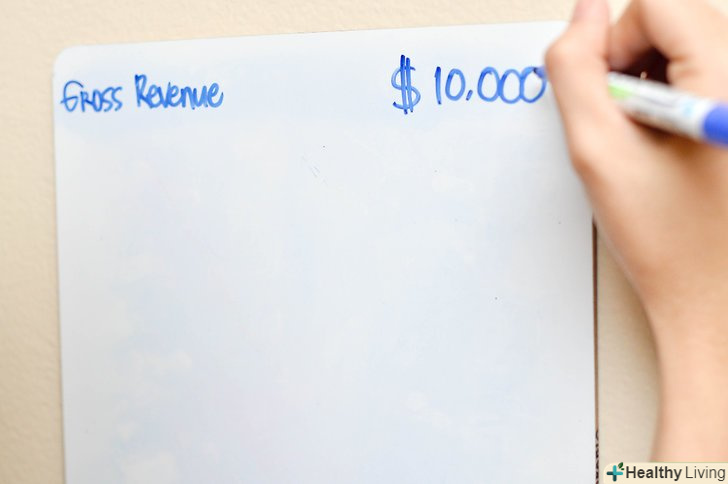

Дисконтуйте грошовий потік.це можна зробити за допомогою формули P/(1 + i) t, де P-грошовий потік, I-процентна ставка і T-час. Зараз про початкові інвестиції можна не замислюватися-вони стануть в нагоді в подальших обчисленнях.

Дисконтуйте грошовий потік.це можна зробити за допомогою формули P/(1 + i) t, де P-грошовий потік, I-процентна ставка і T-час. Зараз про початкові інвестиції можна не замислюватися-вони стануть в нагоді в подальших обчисленнях.- У нашому прикладі число часових періодів дорівнює 3, тому використовуйте формулу три рази. Обчисліть щорічні дисконтовані грошові потоки наступним чином:

- Рік 1: 50 / (1 + 0,04)1 = 50 / (1,04) = $48,08

- Рік 2: 40 / (1 +0,04)2 = 40 / 1,082 = $36,98

- Рік 3: 30 / (1 +0,04)3 = 30 / 1,125 = $26,67

- У нашому прикладі число часових періодів дорівнює 3, тому використовуйте формулу три рази. Обчисліть щорічні дисконтовані грошові потоки наступним чином:

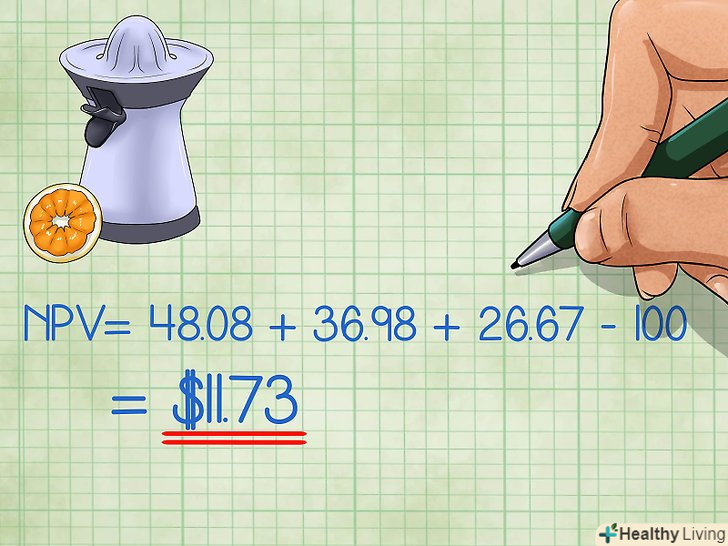

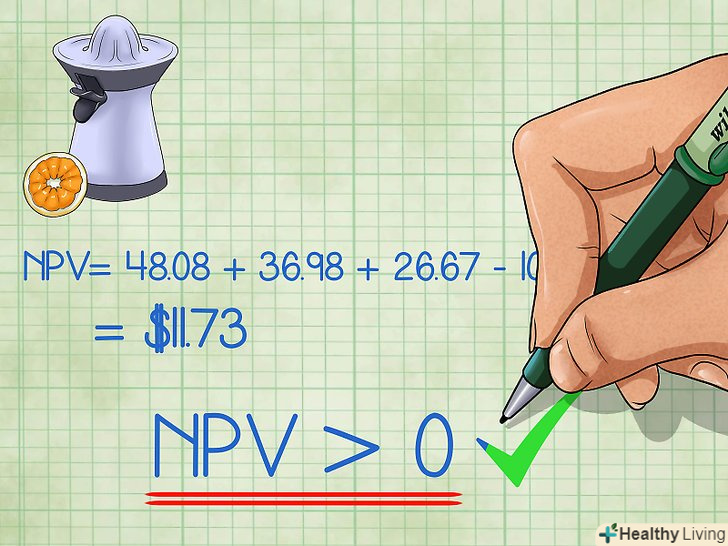

Складіть отримані значення дисконтованих грошових потоків і відніміть з суми початкові інвестиції.в результаті ви отримаєте NPV, тобто суму грошей, яку принесуть вкладені інвестиції, в порівнянні з сумою, яку принесуть вам альтернативні інвестиції під ставку дисконтування. Іншими словами, якщо це позитивне число, то ви заробите більше грошей на інвестиціях, ніж на альтернативних інвестиціях (і навпаки, якщо число негативне). Але пам'ятайте, що точність розрахунків залежить від того, як точно ви оцінили майбутні потоки грошових коштів і ставку дисконтування.

Складіть отримані значення дисконтованих грошових потоків і відніміть з суми початкові інвестиції.в результаті ви отримаєте NPV, тобто суму грошей, яку принесуть вкладені інвестиції, в порівнянні з сумою, яку принесуть вам альтернативні інвестиції під ставку дисконтування. Іншими словами, якщо це позитивне число, то ви заробите більше грошей на інвестиціях, ніж на альтернативних інвестиціях (і навпаки, якщо число негативне). Але пам'ятайте, що точність розрахунків залежить від того, як точно ви оцінили майбутні потоки грошових коштів і ставку дисконтування.- У нашому прикладі NPV обчислюється наступним чином:

- 48,08 + 36,98 + 26,67 - 100 =$11,73

- У нашому прикладі NPV обчислюється наступним чином:

Якщо NPV-позитивне число, то проект буде прибутковим.якщо NPV негативний, то слід вкласти гроші куди-небудь ще або переглянути проект. У реальному світі NPV дозволяє прийняти рішення про те, чи варто взагалі вкладати інвестиції в той чи інший проект.

Якщо NPV-позитивне число, то проект буде прибутковим.якщо NPV негативний, то слід вкласти гроші куди-небудь ще або переглянути проект. У реальному світі NPV дозволяє прийняти рішення про те, чи варто взагалі вкладати інвестиції в той чи інший проект.- У нашому прикладі NPV = $11,73. Так як це позитивне число, то ви, швидше за все, вирішите купити соковижималку.

- Зверніть увагу, що ця цифра не означає, що електрична соковижималка принесе вам тільки $11,73. Насправді це означає, що соковижималка принесе вам суму, на $11,73 більше суми, яку Ви отримаєте, вклавши гроші в Фондовий ринок під 4% річних.

Частина2 З 2:

Використання формули для обчислення NPV

Частина2 З 2:

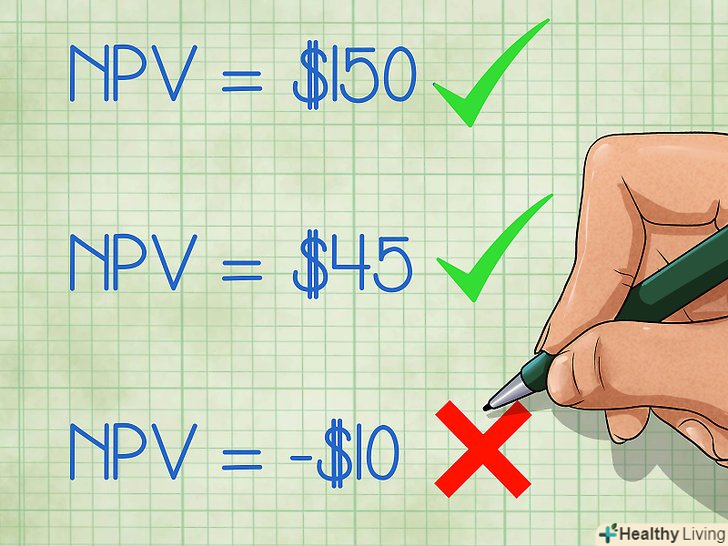

Обчисливши NPV декількох інвестиційних проектів, Ви зможете порівняти їх ефективність.інвестиції з високим NPV є більш ефективними, тому вкладайте інвестиції в проекти з найбільшим NPV (якщо у вас немає достатніх коштів для вкладення в кожен проект).

Обчисливши NPV декількох інвестиційних проектів, Ви зможете порівняти їх ефективність.інвестиції з високим NPV є більш ефективними, тому вкладайте інвестиції в проекти з найбільшим NPV (якщо у вас немає достатніх коштів для вкладення в кожен проект).- Наприклад, ви розглядаєте три інвестиційні проекти. У одного NPV одно $150, у другого NPV одно $45, у третього NPV одно -$10. У цій ситуації вкладайте гроші в проект, NPV якого дорівнює $150, і тільки потім інвестуйте кошти в проект з NPV рівним $45. Не інвестуйте в проект з NPV = - $10, так як негативна величина свідчить про те, що краще вкласти кошти в альтернативний проект з аналогічним рівнем ризику.

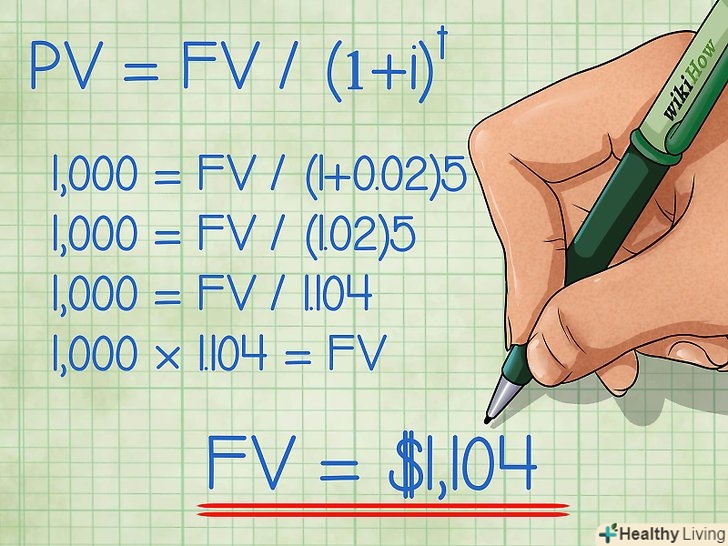

Використовуйте формулу PV = FV /(1 + i)t, щоб обчислити "сьогоднішню» і "майбутню" вартість інвестицій.у цій формулі i-ставка дисконтування, t-час, FV – майбутня вартість, PV – поточна вартість.

Використовуйте формулу PV = FV /(1 + i)t, щоб обчислити "сьогоднішню» і "майбутню" вартість інвестицій.у цій формулі i-ставка дисконтування, t-час, FV – майбутня вартість, PV – поточна вартість.- Наприклад, обчислимо вартість інвестицій в $1000 через п'ять років. Припустимо, що ці кошти можна інвестувати (як альтернатива) під 2% річних. У цьому випадку i = 0,02; t = 5 , PV = 1000.

- 1000 = FV / (1+0,02)5

- 1000 = FV / (1,02)5

- 1000 = FV / 1,104

- 1000 x 1,104 = FV =$1104.

- Наприклад, обчислимо вартість інвестицій в $1000 через п'ять років. Припустимо, що ці кошти можна інвестувати (як альтернатива) під 2% річних. У цьому випадку i = 0,02; t = 5 , PV = 1000.

Дізнайтеся, які методи оцінки існують для отримання більш точного значення NPV.як зазначалося вище, точність обчислення NPV залежить від точності значень величин, які ви використовуєте для оцінки ставки дисконтування і майбутніх потоків платежів. Якщо ставка дисконтування близька до процентної ставки альтернативного інвестиційного проекту (з аналогічним рівнем ризику), а майбутні грошові потоки близькі до сум, які ви отримаєте в дійсності (в результаті зроблених інвестицій), то обчислене значення NPV буде досить точним. Щоб оцінювати необхідні величини якомога точніше, дізнайтеся про корпоративні методи оцінок, які використовуються великими корпораціями при аналізі величезних багатомільйонних інвестиційних проектів.

Дізнайтеся, які методи оцінки існують для отримання більш точного значення NPV.як зазначалося вище, точність обчислення NPV залежить від точності значень величин, які ви використовуєте для оцінки ставки дисконтування і майбутніх потоків платежів. Якщо ставка дисконтування близька до процентної ставки альтернативного інвестиційного проекту (з аналогічним рівнем ризику), а майбутні грошові потоки близькі до сум, які ви отримаєте в дійсності (в результаті зроблених інвестицій), то обчислене значення NPV буде досить точним. Щоб оцінювати необхідні величини якомога точніше, дізнайтеся про корпоративні методи оцінок, які використовуються великими корпораціями при аналізі величезних багатомільйонних інвестиційних проектів.

Поради

- Завжди пам'ятайте, що існують інші, не фінансові фактори (наприклад, екологічні або соціальні), які необхідно враховувати при прийнятті будь-якого інвестиційного рішення.

- NPV також можна обчислити, використовуючи фінансовий калькулятор або NPV-таблиці, які корисні, якщо у вас немає фінансового калькулятора.

Попередження

- Уникайте прийняття фінансових рішень, не беручи до уваги тимчасову вартість інвестицій.

Що вам знадобиться

- олівець

- Папір

- Калькулятор

Джерела

- Http://www.investopedia.com/terms/n/npv.asp

- Http://www.investopedia.com/terms/c/cashflow.asp

- Http://news.morningstar.com/classroom2/course.asp?docId=145101&#amp;page=2&#amp;CN=COM

- Http://www.mathsisfun.com/money/net-present-value.html <

- Http://finance.thinkanddone.com/npc.html

- Http://www.investopedia.com/articles/financial-theory/11/corporate-project-valuation-methods.asp <

- Http://www.datadynamics.com/art.asp