Не випадково найбагатші люди інвестують в ринок цінних паперів. Хоча великі гроші можна як заробити, так і втратити, інвестування в акції є одним з кращих способів домогтися особистої фінансової захищеності, незалежності і забезпечити сім'ю на кілька поколінь вперед. Не має значення, чи є у вас на даний момент запас на чорний день або ви тільки почали робити заощадження, - ваші гроші повинні працювати на вас з максимальною віддачею, як ви колись працювали, щоб заробити їх. Однак щоб домогтися успіху в цій справі, потрібно почати з розуміння того, як працює фондовий ринок. Ця стаття допоможе вам в процесі прийняття інвестиційних рішень і розкриє перед вами шлях до успіху в сфері інвестицій. У даній статті піде мова лише про покупку акцій. Про торгівлю на біржі та взаємні фонди на WikiHow є окремі статті.

Кроки

Метод1З 3:

Цілі та очікування

Складіть список того, чого ви хочете.щоб поставити перед собою цілі, потрібно розуміти, чого ви хочете досягти за допомогою грошей. Наприклад, як ви хочете жити на пенсії? Чи Любите ви подорожі, красиві машини, смачну їжу? Чи скромні ваші потреби? Цей список допоможе вам сформулювати цілі на наступному етапі.[1]

Складіть список того, чого ви хочете.щоб поставити перед собою цілі, потрібно розуміти, чого ви хочете досягти за допомогою грошей. Наприклад, як ви хочете жити на пенсії? Чи Любите ви подорожі, красиві машини, смачну їжу? Чи скромні ваші потреби? Цей список допоможе вам сформулювати цілі на наступному етапі.[1]- Список також буде корисний, якщо ви відкладаєте гроші для дітей. Наприклад, чи хочете ви відправити дітей в престижні школи або університети? Чи хочете ви купити їм машини? Вас влаштовують звичайні школи? Ви готові витратити зайві гроші на щось інше? Чітке розуміння того, що для вас важливо, дозволить вам поставити перед собою фінансові цілі і зрозуміти, як вам потрібно відкладати гроші і як інвестувати їх.

Визначитеся зі своїми фінансовими цілями.щоб розробити план інвестування, вам потрібно розуміти, з якої причини ви збираєтеся вкладати в щось гроші. Іншими словами, скільки грошей ви хочете отримати і скільки ви готові вкласти, щоб домогтися цього? Ваші цілі повинні бути максимально чіткими, щоб ви самі знали, що вам потрібно, щоб досягти їх.[2]

Визначитеся зі своїми фінансовими цілями.щоб розробити план інвестування, вам потрібно розуміти, з якої причини ви збираєтеся вкладати в щось гроші. Іншими словами, скільки грошей ви хочете отримати і скільки ви готові вкласти, щоб домогтися цього? Ваші цілі повинні бути максимально чіткими, щоб ви самі знали, що вам потрібно, щоб досягти їх.[2]- Часто люди ставлять перед собою такі цілі, як купити будинок, оплатити освіту дітей, створити фінансову подушку безпеки, відкласти гроші на пенсію. Мета повинна бути не загальною (наприклад, "мати житло"), а конкретною: "відкласти $63,000 для першого внеску за квартиру вартістю $310,000". (Як правило, для того щоб отримати хорошу процентну ставку по іпотеці, ваш початковий внесок за житло повинен становити не менше 20-25%.)[3]

- Зазвичай фінансові консультанти рекомендують відкладати як мінімум восьму частину від максимального місячного доходу на пенсію. Це дозволить вам накопичити близько 85% вашого допенсійного доходу на рік.[4] наприклад, якщо ваш річний дохід становить 600 тисяч рублів, вам варто постаратися відкласти гроші так, щоб в перші роки пенсії ви могли витрачати близько 480 тисяч щорічно.

- Розрахуйте вартість освіти дітей, враховуючи всі можливі витрати і фінансову допомогою дітям, відштовхуючись від свого доходу і накопичень. Пам'ятайте, що вартість може бути різною, - все залежить від місця і типу навчального закладу. Також пам'ятайте, що вам, можливо, доведеться платити не тільки за саму освіту, але також і за житло, транспорт, харчування та підручники дітей.[5][6]

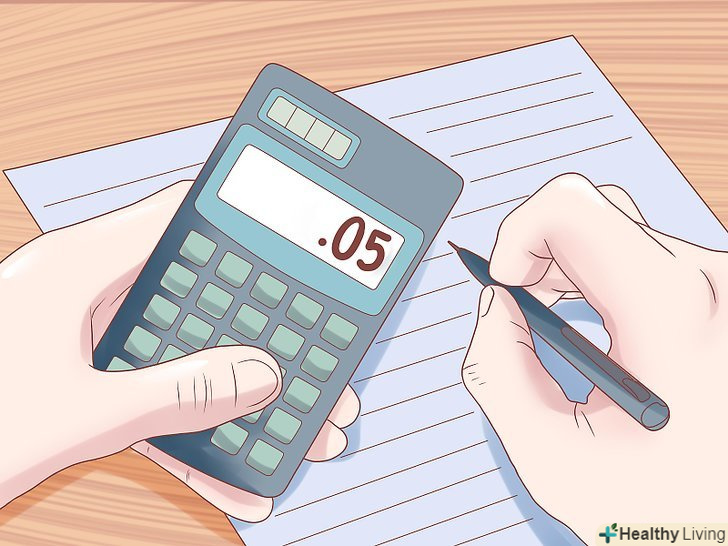

- Враховуйте часовий фактор. Це особливо важливо, якщо ви плануєте відкладати гроші на щось досить довгий час (наприклад, на пенсію). Наприклад, Михайло починає відкладати гроші на індивідуальний пенсійний рахунок у віці 20 років під 8% річних. За наступні 10 років він відкладає по 25 тисяч на рік, потім перестає поповнювати рахунок, але зберігає можливість інвестувати ці гроші. До 65 років Михайло буде мати у своєму розпорядженні сумою 5 350 000.[7]

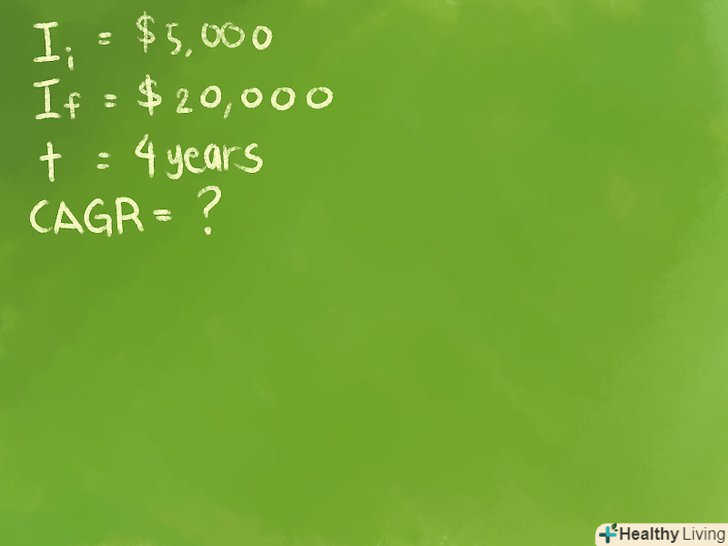

- В інтернеті можна знайти спеціальні калькулятори прибутковості інвестицій за який-небудь відрізок часу при застосуванні певної процентної ставки. Такий калькулятор не замінить роботу фінансового консультанта, проте ви будете як мінімум знати, чого вам варто очікувати.[8]

- Коли визначитеся з цілями, вирішите, яка сума відокремлює вас від бажаної фінансової ситуації. Це дозволить вам зрозуміти, яка прибутковість допоможе вам домогтися потрібного фінансового становища.

Вирішіть, на який ризик ви можете піти.щоб отримувати дохід від капіталу, потрібно ризикувати. Можливість ризику складається з двох змінних: ваша здатність йти на ризик і ваша готовність робити це. [9] перш ніж зробити що-небудь, ви повинні задати собі кілька важливих питань: [10]

Вирішіть, на який ризик ви можете піти.щоб отримувати дохід від капіталу, потрібно ризикувати. Можливість ризику складається з двох змінних: ваша здатність йти на ризик і ваша готовність робити це. [9] перш ніж зробити що-небудь, ви повинні задати собі кілька важливих питань: [10]- На якому етапі в житті ви перебуваєте зараз? Іншими словами, ви ближче до максимуму або мінімуму свого фінансового потенціалу?

- Чи готові ви йти на серйозний ризик заради отримання серйозного прибутку?

- Які часові рамки ваших інвестиційних планів?

- Яка ліквідність (тобто можливість конвертувати капітал в готівку) вам потрібна для досягнення короткострокових цілей і підтримки певного обсягу готівки в резерві? Не починайте інвестувати в акції, поки не відкладіть грошей, яких вам вистачить на 6-12 місяців життя, якщо ви втратите роботу. Якщо ви відмовитеся від акцій менш, ніж через рік, це будуть не інвестиції, а спекуляція.

- Якщо ризики, пов'язані з певними акціями, не відповідають вашим уявленням про Допустиме, вам не підходить цей варіант. Відмовтеся від нього.

- Вибір акцій повинен залежати від періоду життя. Наприклад, в молодості допустимо більше вкладати в ринок цінних паперів. Якщо у вас стабільна робота, яка приносить вам хороший дохід, її теж можна вважати облігацією - Ви отримуєте від неї постійний дохід в довгостроковій перспективі. Це дозволяє вам виділяти більше коштів на покупку акцій. Якщо ж у вас непостійна робота з непередбачуваним доходом (наприклад, інвестиційний брокер або біржовий маклер), вам слід виділяти менше коштів на акції і більше - на стабільні облігації. Акції дозволяють швидко наростити прибуток, проте з ними пов'язано більше ризиків. З віком Ви зможете перейти до більш стабільних інвестицій - наприклад, до облігацій.[11]

Вивчіть ринок цінних паперів.постарайтеся прочитати якомога більше джерел про фондовий ринок і макроекономіку. Щоб розуміти, в якому стані знаходиться економіка і які Акції приносять прибуток, вивчіть думки і прогнози експертів. Існує кілька класичних книг, з яких вам варто почати своє знайомство з ринком цінних паперів:

Вивчіть ринок цінних паперів.постарайтеся прочитати якомога більше джерел про фондовий ринок і макроекономіку. Щоб розуміти, в якому стані знаходиться економіка і які Акції приносять прибуток, вивчіть думки і прогнози експертів. Існує кілька класичних книг, з яких вам варто почати своє знайомство з ринком цінних паперів:- розумний інвестор і аналіз цінних паперів Бенджаміна Грема-це відмінні джерела інформації про інвестування для початківців.

- Аналіз фінансової звітності компанії, автори Бенджамін Грем і Спенсер Мередіт. Це короткий і вичерпний посібник з аналізу фінансової звітності фірми.

- інвестування з очікуваннями, автори Альфред Раппапорт, Майкл Мобуссен. У цій книзі доступною мовою описується новий підхід до аналізу цінних паперів, і ця праця відмінно доповнює книги Бенджаміна Грема.

- звичайні акції та незвичайні доходи (та інші роботи) Філіпа Фішера. Уоррен Баффет зазначав, що він на 85 відсотків складається з Грема і на 15 відсотків з Фішера, проте він, швидше за все, недооцінює значимість впливу Фішера у формуванні своїх поглядів на інвестування.

- есе Уоррена Баффета - це зібрання щорічних листів Баффета акціонерам. Баффет заробив свої статки на інвестиціях і може дати пару корисних порад людям, які хотіли б піти по його стопах. Їх можна прочитати тут абсолютно бесплатно:www.berkshirehathaway.com/letters/letters.html.

- теорія інвестиційної вартості Джона Берра Вільямса є однією з кращих книг з оцінки вартості акцій.

- метод Пітера Лінча і переграти Уолл-стріт Пітера Лінча, дві книги успішного інвестиційного менеджера. Роботи Лінча легко читаються, а також є інформативними і цікавими.

- найбільш поширені помилки і божевілля натовпу Чарльза Маккея іСпогади біржового спекулянта Вільяма Лефевра. У цих книгах наводяться приклади з реального життя, які показують, чим небезпечні надмірна емоційність і жадібність на ринку цінних паперів.

- Ви також можете пройти онлайн-курси з інвестування для початківців. Деякі фінансові компанії викладають їх абсолютно безкоштовно, в тому числі "Морнінстар" і "Ті Ді Америтрейд".[12][13] на сайтах деяких університетів також можна знайти подібні курси.[14]

- Курси з фінансів також є при деяких школах і організаціях. Зазвичай коштують вони недорого або взагалі проводяться безкоштовно, при цьому там ви дізнаєтеся багато корисного про інвестування. Пошукайте відповідні курси в своєму місті.

- Потренуйтеся торгувати"на папері". Уявіть, що ви купуєте і продаєте акції, використовуючи ціни на момент закриття біржі. Це можна робити на листку паперу або в обліковому записі в спеціальному онлайн-сервісі на кшталт "How the Market Works". Це дозволить вам відпрацювати свою стратегію і застосувати знання, не ризикуючи втратити гроші.

Сформулюйте, чого ви хочете від фондового ринку.не має значення, новачок ви або професіонал, - це завжди важко, оскільки це і наука, і мистецтво. Ви повинні вміти зводити воєдино велику кількість фінансових даних про ринкову кон'юнктуру. Ви також повинні навчитися відчувати, навіщо потрібні ці дані і про що вони говорять.

Сформулюйте, чого ви хочете від фондового ринку.не має значення, новачок ви або професіонал, - це завжди важко, оскільки це і наука, і мистецтво. Ви повинні вміти зводити воєдино велику кількість фінансових даних про ринкову кон'юнктуру. Ви також повинні навчитися відчувати, навіщо потрібні ці дані і про що вони говорять.- З цієї причини багато інвесторів купують акції тих компаній, продукти яких вони знають і яким користуються.[15] Подумайте про речі, які ви використовуєте вдома. У вас є достовірна інформація про ці товари, від меблів у вітальні до вмісту холодильника, і ви можете оцінити якість цих товарів в порівнянні з конкуруючими.

- Якщо будете розглядати товари домашнього вжитку, спробуйте уявити економічні умови, при яких ви можете відмовитися від цих товарів або замінити їх на товари кращої або гіршої якості.

- Якщо економічні умови складаються так, що люди будуть готові купувати товар, з яким ви дуже добре знайомі, акції цих фірм будуть правильним вибором.

Зосередьтеся на деталях.безумовно, оцінити загальний стан ринку і вибрати компанії, які, швидше за все, доб'ються успіху в поточних або очікуваних економічних умовах, дуже важливо, проте слід також сформулювати свої основні очікування в конкретних сферах:

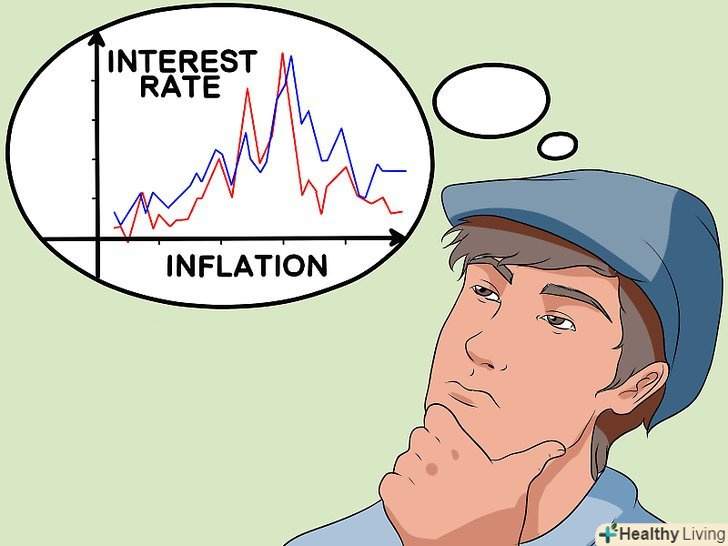

Зосередьтеся на деталях.безумовно, оцінити загальний стан ринку і вибрати компанії, які, швидше за все, доб'ються успіху в поточних або очікуваних економічних умовах, дуже важливо, проте слід також сформулювати свої основні очікування в конкретних сферах:- Тенденції в зміні процентних ставок і інфляції, а також те, як ці фактори можуть впливати на цінні папери з фіксованим доходом і без фіксованого дивіденду.[16] коли процентні ставки зберігаються на низькому рівні, у більшої кількості споживачів і компаній з'являється доступ до грошей. Споживачі мають більше грошей на покупки, і вони будуть купувати більше. Це призводить до підвищення прибутку компаній, що дозволяє компаніям вкладати кошти в розширення бізнесу. Таким чином, низькі ставки призводять до підвищення вартості акцій. Високі процентні ставки знижують вартість акцій. При високих ставках стає складніше або дорожче брати кредити. Споживачі витрачають менше грошей, і у компаній стає менше коштів для інвестування. Може зупинитися зростання бізнесу або початися спад.[17]

- Цикл економіки, в тому числі з урахуванням макроекономіки.[18] інфляція-це загальне зростання цін за певний відрізок часу. Помірна (або контрольована) інфляція зазвичай вважається корисною для економіки та ринку цінних паперів. Низькі процентні ставки в поєднанні з помірною інфляцією роблять позитивний вплив на ринок. Високі ставки і дефляція зазвичай призводять до обвалення фондового ринку.[19]

- Сприятливі умови в рамках певних секторів економіки, а також конкретні показники на рівні мікроекономіки.[20] у періоди економічного зростання деякі галузі зазвичай процвітають-автомобілебудування, будівництво, авіаперевезення. У сильних економіках споживачі впевнені в своєму майбутньому, тому вони витрачають більше грошей, здійснюючи більше покупок. Такі галузі і підприємства називаються циклічними.[21]

- Інші галузі успішно розвиваються в бідних або занепадних економіках. Як правило, на ці галузі і підприємства Економіка робить не такий сильний вплив. Наприклад, сфера комунальних послуг і страхові компанії менш схильні до змін через впевненість споживачів, оскільки платити за електрику і медичну страховку потрібно при будь-яких умовах. Такі галузі і підприємства називаються оборонними, або контрциклічними.[22]

Метод2 З 3:

Вкладення коштів

Вирішіть, як чином будуть розподілені кошти.іншими словами, вам потрібно зрозуміти, скільки грошей ви хочете вкласти в кожен тип продукту.

Вирішіть, як чином будуть розподілені кошти.іншими словами, вам потрібно зрозуміти, скільки грошей ви хочете вкласти в кожен тип продукту.- Визначте, скільки грошей ви вкладете в акції, облігації, в більш ризиковані варіанти і скільки грошей Ви залишите готівкою або в еквіваленті готівки (депозитні свідоцтва, короткострокові казначейські векселі (якщо ви в США) і так далі).[23]

- На цьому етапі потрібно визначити відправну точку, спираючись на свої очікування і ступінь ризику, на який ви можете піти.[24]

Вирішіть, у що ви будете вкладати кошти.ваші очікування щодо відсотка прибутку і можливого ризику виключать велику кількість можливих варіантів. Як інвестор ви можете купувати акції у компаній (наприклад, у "Еппл" або "МакДоналдс"). Це найпростіший спосіб інвестування. Існує підхід, при якому ви можете купувати і продавати кожну акцію окремо, спираючись на свій прогноз щодо майбутньої вартості і можливих дивідендів цих акцій. Якщо купувати акції безпосередньо, вам не доведеться платити комісію інвестиційному фонду відкритого типу, однак при цьому потрібно буде займатися диверсифікацією ризиків.

Вирішіть, у що ви будете вкладати кошти.ваші очікування щодо відсотка прибутку і можливого ризику виключать велику кількість можливих варіантів. Як інвестор ви можете купувати акції у компаній (наприклад, у "Еппл" або "МакДоналдс"). Це найпростіший спосіб інвестування. Існує підхід, при якому ви можете купувати і продавати кожну акцію окремо, спираючись на свій прогноз щодо майбутньої вартості і можливих дивідендів цих акцій. Якщо купувати акції безпосередньо, вам не доведеться платити комісію інвестиційному фонду відкритого типу, однак при цьому потрібно буде займатися диверсифікацією ризиків.-

вибирайте акції, які максимально підходять під ваші потреби. Якщо ви платите високі податки, у вас мало короткострокових і середньострокових витрат і ви готові на великий ризик, вибирайте акції, ціна яких підвищується. Зазвичай вони не приносять дивідендів або приносять зовсім маленький прибуток, зате вони постійно ростуть в ціні.

- Індексний фонд зазвичай призначає меншу комісію в порівнянні з активно керованими фондами.[25] вкладати гроші таким способом безпечніше, оскільки інвестиції ґрунтуються на відомих і авторитетних індексах. Наприклад, індексний фонд може вибрати контрольний показник, що складається з акцій, що входять в індекс S &#amp;P 500. Фонд буде купувати приблизно однакові акції, щоб їх показники дорівнювали (але не перевищували) показникам індексу. Інвестувати кошти таким способом безпечно, але не дуже цікаво. Прихильники активного вибору акцій не вважають такий спосіб роботи гідним уваги.[26] індексні фонди-хороший стартовий майданчик для новачків.[27] Купівля та утримування недорогих акцій індексних фондів без навантаження і нарощування капіталовкладень шляхом інвестування фіксованої суми в доларах через регулярні проміжки часу дозволяє випереджати за показниками інші більш активні інвестиційні фонди відкритого типу в тривалій перспективі. Вибирайте акції індексних фондів з мінімальними витратами і річним оборотом. Якщо ви плануєте вкласти менше $100 000 (або 8 000 000 рублів), в довгостроковій перспективі мало що зрівняється по ефективності з індексними фондами. Почитайте статті про акції та інвестиційні фонди відкритого типу, щоб зрозуміти, що Вам підходить більше.

- Біржовий інвестиційний фонд-це різновид індексного фонду, з акціями якого можна проводити все ті ж операції, що і зі звичайними акціями. Такі цінні папери є некерованим портфелем (тобто акції продаються і купуються не постійно, як у випадку з активно керованими фондами) і часто можуть продаватися і купуватися без комісії. Можна купити акції, які спираються на певний Індекс, галузь або товар (наприклад, золото).[28] це також підходящий варіант для новачка.

- Можна вкладати гроші в активно керовані взаємні фонди. Ці фонди збирають гроші від багатьох інвесторів і вкладають їх в основному в акції та облігації. Окремі інвестори купують акції з цього портфеля.[29] менеджери фондів, як правило, створюють портфелі, переслідуючи певну мету, - наприклад, зростання в довгостроковій перспективі. Однак через те що цими фондами керують активно (тобто менеджери регулярно купують і продають акції для досягнення цілей фонду), комісії можуть бути вище. Витрати, пов'язані з такими фондами, можуть знизити вашу прибуток від інвестування і уповільнити нарощування капіталу.[30]

- Деякі компанії пропонують особливі портфелі акцій для інвесторів, які відкладають гроші на пенсію. Це так звані фонди розміщення активів, або фонди з певною датою, які автоматично змінюють тип ваших інвестицій в залежності від вашого віку. Наприклад, в молодості у вашому портфелі накопичуються в основному звичайні акції, а коли ви стаєте старше, якась частина замінюється на цінні папери з фіксованим доходом. Простіше кажучи, за вас роблять те, що ви могли б робити самі, стаючи старше.[31] Пам'ятайте, що комісії будуть набагато вище, ніж у індексних фондів і біржових інвестиційних фондів, однак ви отримаєте послугу, яку інші запропонувати не можуть.

- При виборі акцій слід врахувати вартість операцій і всі комісії. Ці виплати можуть серйозно скоротити ваш прибуток. Важливо знати, які комісії потрібно буде заплатити за покупку, володіння і продаж акцій. Як правило, при цих операціях виплачуються комісійні збори, різниця між цінами продавця і покупця, сліппедж, локальні комісії[32] , податок на прибуток на капітал. У випадку з фондами вам, можливо, потрібно будеть заплатити комісію за послуги брокера, комісійний збір брокеру при купівлі або продажу участі у взаємному інвестиційному фонді, комісію за реалізацію або вилучення інвестицій, обмінний збір, збір за ведення рахунку, локальні комісії та комісію за супровід.[33]

Визначте фактичну ринкову вартість і ціну, яку ви готові заплатити за всі ваші акції.фактична ринкова вартість-це справжня вартість акції, і вона може відрізнятися від її поточної ціни. Як правило, хороша ціна-це частина фактичної ціни, що дає певний запас міцності. Запас міцності варіюється від 20 до 60% (все залежить від ступеня Вашої впевненості або невпевненості в реальній вартості акції). Існує кілька прийомів оцінки цінності акцій:

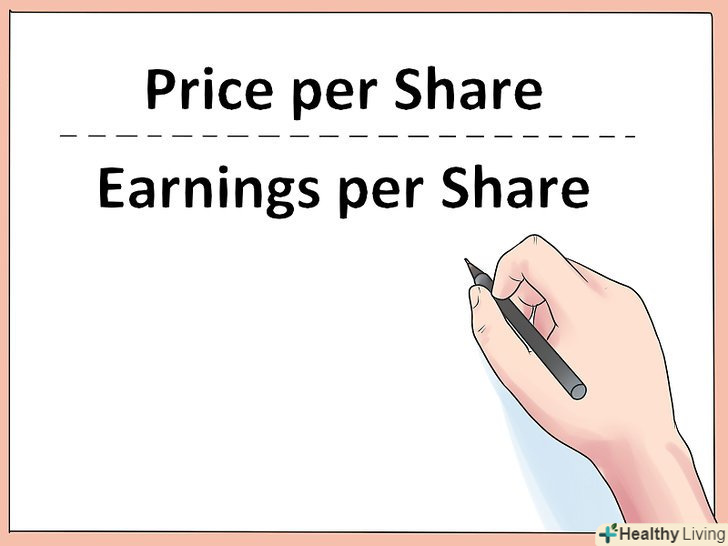

Визначте фактичну ринкову вартість і ціну, яку ви готові заплатити за всі ваші акції.фактична ринкова вартість-це справжня вартість акції, і вона може відрізнятися від її поточної ціни. Як правило, хороша ціна-це частина фактичної ціни, що дає певний запас міцності. Запас міцності варіюється від 20 до 60% (все залежить від ступеня Вашої впевненості або невпевненості в реальній вартості акції). Існує кілька прийомів оцінки цінності акцій:- Модель дисконтування дивідендів. Вартість акції-це поточна цінність всіх її майбутніх дивідендів. Таким чином, цінність акції-це дивіденди на акцію, розділені на різницю між ставкою дисконту і ставкою зростання дивідендів.[34] припустимо, компанія а виплачує річні дивіденди по 1 рублю за штуку, і очікується, що дивіденди будуть рости на 7% щорічно. Якщо ваша особиста вартість капіталу (ставка дисконту) дорівнює 12%, цінність акцій компанії а дорівнює 1/(.12-.07) = 20 рублів за акцію.

- Модель дисконтованого потоку готівки. Цінність акції визначається поточною цінністю майбутнього потоку готівки по цій акції. Таким чином, дисконтований грошовий потік = грошовий потік 1/(1+r)^1 + грошовий потік 2/(1+r)^2 + ... +потік готівки/(1 + r)^n, де потік готівки - це потік готівки за певний відрізок часу n, а r - ставка дисконту. Як правило, в цих розрахунках обчислюється зростання ставки щорічного потоку готівки (Готівка від операцій за вирахуванням витрат на капітал) в найближчі 10 років. Розраховується приріст і прогнозується довгостроковий темп зростання, який дозволяє обчислити залишкову вартість в постпрогнозний період. Потім складають дві суми, щоб отримати вартість дисконтованого потоку готівки. Наприклад, якщо потік грошових коштів становить 2 рубля за акцію, а очікуване зростання - 7% в найближчі 10 років і 4% в наступні роки, при ставці ДИСКОНТУ 12% акції виростуть в ціні на 15.69 рублів, а залишкова вартість становитиме 16.46 рублів. Це означає, що цінність акції складе 32.15 рублів за штуку.

- Методи порівняння. При використанні цих методів цінність акції розраховується на основі її вартості щодо фактичного доходу, балансової вартості, продажів або руху готівки. Порівнюється поточна ціна акції з відповідними критеріями для оцінки, а також середні історичні показники акції, що дозволяє обчислити ціну, за якою акція повинна продаватися.

Купуйте акції.коли вирішите, які акції ви хочете купити, переходьте до покупки. Знайдіть брокерську компанію, яка відповідає вашим потребам, і розмістіть замовлення.

Купуйте акції.коли вирішите, які акції ви хочете купити, переходьте до покупки. Знайдіть брокерську компанію, яка відповідає вашим потребам, і розмістіть замовлення.- Можна укласти договір з брокерською фірмою з невисокими комісійними зборами, яка просто буде замовляти для вас потрібні акції. Можна скористатися послугами повноцінної фірми. Це буде коштувати дорожче, однак ви отримаєте більше інформації та корисних порад.[35] вивчіть сайти таких фірм і почитайте відгуки в Інтернеті - це допоможе вам знайти підходящого брокера. Найважливіше враховувати суму комісій і всілякі виплати. У деяких фірмах пропонують безкоштовний продаж або купівлю акцій, якщо портфель акцій клієнта відповідає мінімальним вимогам до вартості портфеля або якщо клієнт вкладає гроші в певні акції, за якими компанії виплачують транзакційні збори.

- Окремі компанії пропонують особливі програми прямої покупки акцій, які дозволяють купувати їх акції без брокера. Якщо ви хочете купити і бути власником певних акцій або плануєте нарощувати капітал за рахунок інвестування фіксованої суми через регулярні проміжки часу, цілком ймовірно, що вам найбільше підійде саме цей варіант. Пошукайте такі пропозиції в інтернеті або зв'яжіться в компанією, чиї акції ви хочете купити, і запитайте, чи можете ви зробити це безпосередньо.[36] зверніть увагу на можливі комісії і вибирайте програми, при яких комісій немає або вони складають мінімальні суми.

Сформуйте портфель акцій, який складатиметься з 5-20 різних акцій з метою диферсифікації.вибирайте акції в різних секторах економіки, в різних галузях, країнах, компаніях. Акції повинні бути різних типів (одні будуть націлені на зростання, інші на збереження вартості).

Сформуйте портфель акцій, який складатиметься з 5-20 різних акцій з метою диферсифікації.вибирайте акції в різних секторах економіки, в різних галузях, країнах, компаніях. Акції повинні бути різних типів (одні будуть націлені на зростання, інші на збереження вартості). Утримуйте акції тривалий час-від 5 до 10 років і довше.намагайтеся не продавати акції, коли на фондовому ринку щось буде йти не так один день, місяць або рік. У довгостроковій перспективі ринок цінних паперів постійно зростає. У той же час, не намагайтеся спекулювати на акціях, навіть якщо вони подорожчали на 50% або більше. Якщо в цілому в компанії Все йде добре, не продавайте акції (якщо тільки у вас не виникла термінова потреба в коштах). Однак акції варто продати, якщо їх ціна впала нижче фактичної цінності (про це йдеться в третьому розділі цієї статті) або якщо умови ведення бізнесу в самій компанії з моменту покупки вами її акцій змінилися, і підприємство навряд чи знову стане прибутковим.

Утримуйте акції тривалий час-від 5 до 10 років і довше.намагайтеся не продавати акції, коли на фондовому ринку щось буде йти не так один день, місяць або рік. У довгостроковій перспективі ринок цінних паперів постійно зростає. У той же час, не намагайтеся спекулювати на акціях, навіть якщо вони подорожчали на 50% або більше. Якщо в цілому в компанії Все йде добре, не продавайте акції (якщо тільки у вас не виникла термінова потреба в коштах). Однак акції варто продати, якщо їх ціна впала нижче фактичної цінності (про це йдеться в третьому розділі цієї статті) або якщо умови ведення бізнесу в самій компанії з моменту покупки вами її акцій змінилися, і підприємство навряд чи знову стане прибутковим. Вкладайте гроші регулярно і систематично.якщо ви маєте намір інвестувати фіксовану суму через регулярні проміжки часу, вам потрібно буде купувати акції дешево і продавати дорого. При будь-якому надходженні грошей відкладайте якусь частину на покупку акцій.

Вкладайте гроші регулярно і систематично.якщо ви маєте намір інвестувати фіксовану суму через регулярні проміжки часу, вам потрібно буде купувати акції дешево і продавати дорого. При будь-якому надходженні грошей відкладайте якусь частину на покупку акцій.- Пам'ятайте, що на ведмежому ринку купують. Якщо ринок обвалюється як мінімум на 20%, вкладайте більше готівки в акції. Якщо ринок впаде на 50%, вкладіть вільні готівкові в акції і замініть акціями облігації. Це може здатися ризикованим кроком, однак ринок завжди оживає, і це сталося навіть після періоду сильного падіння в 1929-1932 роки. Люди, які змогли заробити багато грошей на акціях, купували їх, коли вони продавалися за низькою ціною.

Метод3 З 3:

Моніторинг та підтримка портфеля в актуальному стані

Розробіть критерії оцінки.

Розробіть критерії оцінки.